2026 Kirjoittaja: Howard Calhoun | [email protected]. Viimeksi muokattu: 2025-06-01 07:13:48

Veroilmoitusten laatiminen ja jälkikäteen jättäminen on erittäin vakava ja vaikea tehtävä. Raportoinnissa erityinen asema on arvonlisäveroilmoituksella (alv), koska se on säädetty kaikissa tavaroiden - aineellisten hyödykkeiden - hankintaan tai myyntiin liittyvissä toimissa. Suuren liikevaihdon omaavat organisaatiot laativat kuukausittain paljon laskuja, joihin lasketaan muun muassa arvonlisävero. Ei ole yllättävää, että tällaisessa määrässä laskelmia voidaan tehdä virheellisesti, joten sääntöjen tunteminen ja niiden korjaaminen on erittäin tärkeää. Jos ilmoitettua veroa koskeva ilmoitus on jo tehty ja laskuvirhe havaittiin myöhemmin, sitä ei voida korjata itse asiakirjassa. Tässä tapauksessa sinun tulee toimittaa lisäksi päivitetty arvonlisäveroilmoitus (VDT).

Kuinka lähettää päivitetty ilmoitus

Jos havaitaan laskuvirhe, joka vaikutti loppusummaan, tulee tehdä arvonlisäverojen oikaisu/selvitys. Se ei näytä aiemmin lähetettyä oikeintiedot, uusi asiakirja osoittaa vain tietojen välisen ristiriidan. Jos virhe johti veron aliarvioimiseen, sillä hetkellä, kun veronmaksaja ilmoitti ja maksoi korotetun verokannan, ilmoittaja päättää itsenäisesti, muodostaako hän uuden asiakirjan muutoksineen vai jättää kaiken entisellään.

Selventävän arvonlisäveroilmoituksen jättämisen jälkeen sinun tulee olla valmis verotarkastukseen. Maksaja voidaan kutsua FTS-toimistoon tai tarkastaja tulee henkilökohtaisesti tarkistamaan asiakirjat. Jos äkillisesti tämän seurauksena paljastuu ristiriita tiedoissa, se uhkaa huomattavia sakkoja, joiden suuruus riippuu toiminnan tyypistä.

Ilmoituslomake vaihtuu ajoittain uuden lainsäädännön mukaan, vuodesta 2015 lähtien tarkistettu ilmoitus on jätetty vain sähköisessä muodossa, paperit ovat uppoaneet menneisyyteen.

Mitä selvittävän ilmoituksen tekemiseen vaaditaan

Pakollinen lähettämään UD:

- Oma digitaalinen allekirjoitusavain.

- Asenna tarvittava ohjelmisto tietokoneellesi.

- Asenna Crypto Pro.

- Asenna kryptovarsi.

Vaiheittaiset ohjeet

- Luo selventävä ilmoitus.

- Arkistoi se kryptovarren avulla.

- Laita digitaalinen allekirjoitus.

- Lähetä tiedosto verovirastoon.

- Odota vastausta ilmoituksen hyväksymiseen sähköpostitse.

Missä tapauksissa UD:tä käytetään

Muotoilu jalostettuilmoituksista säädetään Venäjän federaation verolaissa, sääntöä ei sovelleta vain arvonlisäveroon, vaan myös muihin tyyppeihin, joista raportit toimitetaan liittov altion veroviranomaiselle. Tämäntyyppinen veroilmoitus toimitetaan useissa tapauksissa:

- Jos aiemmin toimitetussa ilmoituksessa oli itse tunnistama virhe, joka johti veron aliarvioimiseen. Esimerkiksi lasku, jossa oli virheitä, hyväksyttiin arvonlisäveron vähennykseksi, mikä oli esteenä laskennassa.

- Verovirastolta saapui pyyntö saada selvitys ilmoitukseen tai toimittaa päivitetty tuloilmoitus. Jos verovelvollinen on samaa mieltä havaituista epätarkkuuksista, UD on toimitettava ennen viiden päivän määräajan umpeutumista. Mikäli virheistä ollaan eri mieltä, on samassa ajassa toimitettava veroviranomaiselle selvitys. Jos liittov altion veropalvelun vaatimuksia ei täytetä määrätyn ajan kuluessa, organisaatiolle määrätään 5 000 ruplaa sakko, jos kalenterivuoden aikana tapahtuu toinen rikkomus, määrä on 20 tuhatta ruplaa.

- Tavara lähetettiin vientiin, mutta koroton vahvistavaa asiakirjapakettia ei noudettu laissa säädetyssä ajassa. Tässä tapauksessa toimitetaan päivitetty tuloveroilmoitus aj alta, jolloin vientitavara on lähetetty (suoritetut palvelut ja työt 0 %:n verokannan mukaan).

Kuka havaitsi virheen, veronmaksaja vai veroviranomainen esimerkiksi pöytätarkastuksen yhteydessä, ei ole väliä. Korjaussäännötkirjanpitoasiakirjat on esitetty PBU 22\2010, ja verolain pykälän 81 mukaisesti selventävä ilmoitus on annettava siltä raportointikaudelta, johon havaittu virhe kuuluu.

Etkö tiedä, miltä sähköinen muutettu ilmoitus näyttää? Näyte näkyy alla.

Mahdollisia syitä

Kuten edellä mainittiin, syynä UD:n jättämiseen voi olla talousosaston työntekijän laskelmissa oleva virhe. Jotkut kirjanpitäjät antavat selvittävän ilmoituksen, jos määrä on muuttunut tilintarkastuksen aikana, sekä ylös- että alaspäin. Tätä ei kannata tehdä, koska verolaissa on artikla, jonka mukaan UD toimitetaan vain, jos virhe havaitaan itsenäisesti.

Tarkastuksen tulokset kirjataan ja jäävät verottajalle, joka puolestaan heijastaa itsenäisesti uudet tiedot verovelvollisen henkilökohtaiseen tilikorttiin ja kun kirjanpitäjä antaa selvitysilmoituksen, tiedot monistetaan.

Kun UD-tiedostoa ei vaadita

Päivitettyä tulosilmoitusta ei jätetä useissa tapauksissa:

- Oikaisulaskua laadittaessa tai vastaanotettaessa.

- Jos veropalvelu veloitti tarkastuksen seurauksena ylimääräistä arvonlisäveroa.

- Kun ilmoituksessa havaitut virheet eivät vaikuta maksettavan arvonlisäveron määrään tai aiheuta liikaa maksua. Tässä tapauksessa muutetun ilmoituksen tekeminen ei ole velvollisuus, mutta verovelvollinen voi halutessaan tehdä sen.

Mitenkorjaa virheet ALV-laskelmissa

Alv-laskelmien oikaisumenetelmät on kuvattu yksityiskohtaisesti Venäjän federaation verolain 54 artiklan ensimmäisessä kohdassa. Tämän mukaisesti, kun kuluvalla raportointikaudella havaittiin edellisen vuosineljänneksen virhe, tulee uudelleen laskea vain sen jakson tulos, jolloin se on tehty. Jos on mahdotonta määrittää hetkeä, jolloin virhe tapahtui, voit korjata tilanteen nykyisessä raportissa. Useimmiten virheet arvonlisäveron laskennassa ovat sallittuja seuraavissa tapauksissa:

- Laskun laatimisen yhteydessä.

- Ostoihin ja myyntiin merkitsemisen yhteydessä.

- Liiketapahtumien näyttäminen verokirjanpidossa.

- Kun täytät itse veroilmoituksen.

Helppointa on korjata itse ilmoitusta täytettäessä tehdyt virheet, mutta laskussa on vaikeampaa tehdä muutoksia tiettyyn verolaskelmaan. Alkuvaiheessa muutokset kirjataan tositteeseen, sitten tehdään muutoksia kirjanpitotietoihin ja itse raporttiin. Veroa suoriteperusteisesti laskettaessa selvitysilmoitus annetaan kaikilta raportointijaksoilta virheen havaitsemishetkestä alkaen.

Ilmoituksen tekeminen

Jos virhe paljastuu kuluvan raportointikauden ilmoituksen antamisen jälkeen, mutta ennen itse ilmoituksen tekemisen ja/tai verojen maksamisen määräaikaa, tässä tapauksessa rangaistusta seuraamusten muodossa ei määrätä. Kuitenkin, kun määriteltyarvonlisäveroilmoitus annetaan menneellä aikamuodolla, veron määrässä on tehty virhe, niin sakon ja seuraamusten määrääminen on väistämätöntä. Verolain mukaan arvonlisäveroasiakirjat on toimitettava raportointikauden päättymistä seuraavan kuukauden 25. päivään mennessä. Arvonlisäveroa maksetaan tasasuuruisina kuukausittain 25. päivään asti.

Selvennys on annettava korjattavana ajankohtana voimassa olevassa muodossa, esimerkiksi jos ilmoitus on annettu 1.1.2014 edeltävältä aj alta, niin se voidaan tehdä paperilla. Jos virhe ei liity arvonlisäveron määrään, ei seuraamuksia. Kuitenkin niille, jotka laskevat korotusveron uudelleen menneiltä kausilta, syntyy 20 % velkaa ajallaan maksamatta jääneestä summasta. Joissakin tapauksissa veroviranomaiset eivät välttämättä pidä maksajaa vastuullisena:

- Kun hän itse havaitsi epätarkkuuden.

- Jos ilmoituksen lähettämisen jälkeen suoritettiin tarkastus, jossa ei löytynyt virheitä.

Muutettu veroilmoitus tehdään samalla tavalla kuin ilmoitus, samalla lomakkeella. Tositekirjan tarkoituksen eli virheen poistamiseksi nimilehdellä "korjausnumero"-riville tulee merkitä numero 1. Tositekirjaan on liitettävä saatekirje, jossa maksajaa pyydetään hyväksymään liittov altion verohallinnon alueelimen asiakirja sekä korjausten luonne ja luettelo asiaan liittyvistä asiakirjoista. Venäjän federaation verolain mukaan saatekirje ei ole pakollinen, mutta suurin osatoimistot vaativat sitä.

Saatekirje

Selventävän ilmoituksen lisäksi veroviranomaiset vaativat asiakirjan, jonka tulee sisältää seuraavat tiedot:

- Sen veron nimi, josta DD on myönnetty, tässä tapauksessa ALV on ilmoitettava.

- Raportointi- ja verokausi, jolta uudelleenlaskenta suoritetaan.

- Hakemuksen perusteet.

- Muuttuneet indikaattorit, vain uudet arvot vaaditaan.

- Asiakirjan rivejä muutetaan.

- Tiedot maksuasiakirjoista, joista puuttuvat verot on siirretty.

- V altuutetun henkilön (pääjohtaja tai pääkirjanpitäjä) allekirjoitus.

- Kopio maksumääräyksestä, joka vahvistaa verojen ja sakkojen maksamisen.

Kun liittov altion veroviraston työntekijät suorittavat pöytätarkastuksen, he voivat pyytää ensisijaiset asiakirjat, joiden perusteella virhe todettiin.

Vuodesta 2017 alkaen muutetun arvonlisäveroilmoituksen selitys voidaan toimittaa ainoastaan sähköisessä muodossa vakiintuneen muodon mukaisesti.

UD:n jättämisen vivahteet ja seuraukset

Jos annat selventävän ilmoituksen, sinun tulee tietää joitakin vivahteita:

- Tilanteet ovat varsin yleisiä, kun verovelvollinen muuttaa laillista osoitettaan, mikä merkitsee veroviraston vaihtumista. Jos jälkikäteen havaitaan raportointivirhe, joka on tehty jo ennen osoitteenmuutosta, kyseinen ilmoitus on kaikkisamoin toimitetaan liittov altion verohallinnon alueelliselle elimelle uudessa rekisteröintipaikassa.

- Jos arvonlisäveron laskennassa havaittiin epäjohdonmukaisuuksia yrityksen uudelleenjärjestelyn jälkeen, tarkistettu veroilmoitus toimitetaan myös liittov altion verohallinnon alueelliselle elimelle sen jälkeen perustetun oikeushenkilön rekisteröintipaikassa. muutoksia.

- Tulee ottaa huomioon, että verovelvollisen UD:n jättäminen herättää aina veropalvelun kiinnostusta. Jos selvennysilmoitus tehdään suljetulle verokaudelle, on suoritteiden vastaanotto- tai tarkastuskäynti lähes väistämätöntä. Tältä osin monet talousosaston työntekijät yrittävät välttää DO:n jättämistä toivoen, että verovirasto ei löydä virhettä ennen vanhentumisajan umpeutumista.

Päivitetyn ilmoituksen toimittamisen määräajoista

UD:n ja vastuun myöntämisen ehtoja säätelevät Venäjän federaation verolain 2-4 pykälät 81:

- Kun päivitetty 3-henkilön tuloveroilmoitus toimitetaan ennen alkuperäisen ilmoituksen tekemiselle asetetun ajanjakson päättymistä, se rinnastetaan yleensä asetettujen määräaikojen mukaiseen jättämiseen.

- Jos "selvitys" annetaan alkuilmoituksen jättöajan päätyttyä, mutta ennen veronmaksun määräaikaa, verovelvollista ei sakoteta. Tässä tapauksessa pääedellytyksen on täytyttävä: ilmoitus on annettava ennen kuin FTS:n työntekijät saavat tietoonsa virheen havaitsemisesta tai paikan päällä tehtävän tarkastuksen aloittamisesta.

- Veronmaksaja ei jättäessään UD:n kaikkien määräaikojen umpeutumisen jälkeen, sekä alkuilmoituksen tekemisen että veronmaksun os altaon vastuussa, jos yllä olevien ehtojen lisäksi täyttyy kaksi muuta ehtoa.

Kertyneet sakkomaksut ja viivästykset maksettiin ennen muutetun tuloveroilmoituksen jättämistä.

Veropalvelun kenttätarkastus ei vahvistanut virhettä ja väärien tietojen antamista, minkä jälkeen tehtiin korjattu ilmoitus.

Ensisijaisen ilmoituksen, jossa UD on jätetty, pöytätarkastuksen os alta se voi päättyä, kun "selvitys" annetaan, kunnes veron aliarviointi paljastuu.

Väärinymmärrysten välttämiseksi tulee ilmoittaa raportoinnin epäjohdonmukaisuuksista ilmoittaa muutettu veroilmoitus.

Päivitetyn ilmoituksen jättäminen

Muutetun veroilmoituksen tulee sisältää:

- Alkuperäisessä ilmoituksessa täytetyt kohdat, vaikka niissä ei olisi virheitä.

- Osiot, joita et ole täyttänyt aiemmin, mutta sinun pitäisi olla. Esimerkiksi verovelvollinen on veroasiamies, mutta ei laskenut alkuilmoituksessa asiamiehen arvonlisäveroa, joten tätä epätarkkuutta korjattaessa on lisättävä UD:hen yksi kohta.

- Liite nro 1 8. jaksoon, jos ostokirjan lisälehti on täytetty aj alta, jolta "selvitys" on annettu.

- Liite nro 1 9. jaksoon, jos ostokirjan lisälehti on täytetty aj alta, jolle UD on myönnetty.

Määritetyn täyttöilmoitukset

On erittäin tärkeää tietää, miten tämä asiakirja täytetään, koska tämä on erilainen lomake, johon syötetään vain luotettavat indikaattorit, joita ei ole toimitettu aiemmin.

Etusivulla on sarake "Säätönro", joka on pakollinen. Kohdat 8-12 on täytettävä vain liitettä 001 tehtäessä. Kun myynti- tai ostokirjaan tehdään muutoksia raportointikauden päättymisen jälkeen, on täytettävä kohtien 8, 9 liite 1.

Relevanssin merkit

Yhtä tärkeä parametri on merkki relevanssista, nämä kentät täytetään numeroilla 0 tai 1.

- 0 on numero, joka osoittaa, että kohtien 8 ja 9 tietoja ei ole aiemmin toimitettu tai vanhat tiedot on korvattu.

- 1 - luku laitetaan, kun aiemmin ilmoituksessa ilmoitetut tiedot ovat oikeat ja ajantasaiset.

Relevanssimerkki tarvitaan, jotta maksaja ei kopioi tietoja. Jos ilmoituksesta löytyi paljon virheitä, voit laittaa kaikkiin osiin 0, jonka jälkeen tiedot poistetaan kokonaan.

Mietitään kuinka täytetään korotettu selvitysilmoitus. Siinä tapauksessa, että UD muodostetaan veron määrän lisäämiseksi, maksu on suoritettava ennen asiakirjan toimittamista. Jos näin ei tehdä, IFTS:n työntekijät määräävät viivästysmaksun. Selvennysilmoitus annetaan seuraavana päivänä velan sulkemisen jälkeen.

Summan pienentäminen

Jos veronmaksaja tuottaa UD:n summan pienentämiseksi, tämä johtaa kirjanpitotarkastukseennimitetään veroviranomaiset tai paikan päällä suoritettava tarkastus.

Jos seurauksena käy ilmi, että veronmaksaja on edelleen velkaa, vaadittu summa siirretään hänen tililleen, mutta tällaisen toimenpiteen suorittamiseksi hänen on kirjoitettava hakemus liittov altion veroviranomaiselle.

UD:n jättämismenettely vuonna 2017

Miten toimitamme muutetun arvonlisäveroilmoituksen? Onko määräajat asetettu? Vuonna 2015 maksajat olivat velvollisia toimittamaan asiakirjat veropalveluun sähköisessä muodossa. Venäjän federaation verolain 174 §:n 5 momentin mukaan kaikkia paperille laadittuja ilmoituksia ei katsota toimitetuiksi. Selvitysselvitykseen sovelletaan samat säännöt, joten tänä vuonna ne annetaan yksinomaan sähköisessä muodossa, ja mitä tähän vaaditaan, on kuvattu artikkelin alussa.

Mitä tulee "selvennyksen" toimittamisen erityisiin määräaikoihin, niitä ei ole. On parempi luovuttaa se heti sen jälkeen, kun laskelmien epäjohdonmukaisuudet on tunnistettu itsenäisesti, älä unohda, että liittov altion veroviranomaisen virheiden havaitseminen johtaa seuraamuksiin.

Antaako selvitysilmoituksen vai ei, jokainen veronmaksaja päättää itsenäisesti, mutta älä unohda mahdollisia seurauksia. Siksi paras vaihtoehto tässä tapauksessa on tarkistaa huolellisesti kaikki laskelmat ja itse ilmoitus ennen sen lähettämistä, jotta vältetään virheiden esiintyminen sellaisenaan.

Suositeltava:

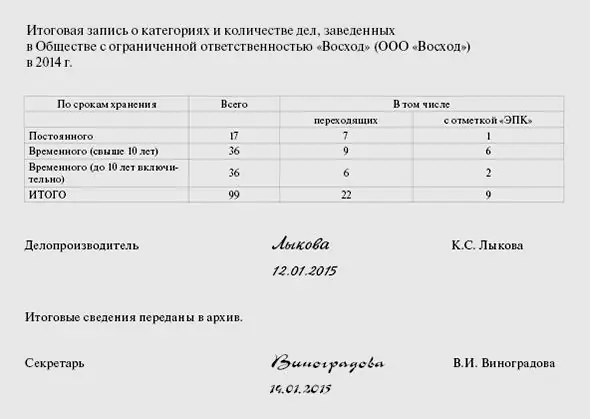

Organisaation asioiden nimikkeistö: näytteiden täyttö. Kuinka tehdä organisaation asioiden nimikkeistö?

Jokainen organisaatio työskennellessään kohtaa suuren asiakirjavirran. Sopimukset, lakisääteiset, kirjanpito, sisäiset asiakirjat… Osa niistä on säilytettävä yrityksessä koko sen olemassaolon ajan, mutta suurin osa todistuksista voidaan tuhota voimassaolon päätyttyä. Jotta kerätyt asiakirjat voidaan ymmärtää nopeasti, organisaation tapauksista laaditaan nimikkeistö

Vakkelia: paperin olemus, näytteiden täyttö, erääntymisajat

Vekkakirja on eräänlainen vakuus, joka on suunniteltu määrittämään yritysten väliset taloudelliset suhteet. Seteli otettiin liikkeeseen muinaisina aikoina. Yleismaailmallisena selvitystyökaluna sitä käytetään edelleen aktiivisesti taloudellisten resurssien kierrossa

Lomapalkka: miten heijastuu 6-henkiseen tuloveroon, näytteiden täyttö

Lomapalkka: miten tuloveron maksaminen ja vähennys heijastuu 6-henkilön tuloverotukseen. 6-NDFL-lomakkeen toisen osan rivien täyttäminen. Esimerkkejä 6-NDFL:n täyttämisestä: Joulu-, kesäkuu-lomapalkka, lomapalkka

Kaasusylinterin täyttö: laitteen osien täyttö ja paljon muuta

Matkailun ystäville tällainen laite, kuten kaasuliesi, on yksi tarpeellisimmista, koska juuri tällä laitteella voit valmistaa ruokaa nopeasti melkein missä tahansa. Boule on mökki tai taitettava pöytä auton vieressä, sillä ei ole väliä - tällainen liesi toimii samalla tavalla. Ja autonomian keskitetystä kaasunsyöttöjärjestelmästä tarjoaa pieni propaanisylinteri

Maaveron veroilmoitus: näytteiden täyttö, määräajat

Maaveroilmoituksen saavat tehdä vain tontteja omistavat yritykset. Artikkelissa kerrotaan, mistä osista tämä asiakirja koostuu, sekä mitä tietoja siihen on lisätty. Asiakirjojen toimittamisen määräajat ilmoitetaan. Kuvaa rangaistuksia yrityksille, jotka rikkovat lakisääteisiä vaatimuksia