2026 Kirjoittaja: Howard Calhoun | calhoun@techconfronts.com. Viimeksi muokattu: 2025-01-24 13:16:16

Pääomarakenteeseen liittyvien päätösten analysointiprosessissa yritysjohtajat toimivat sellaisilla käsitteillä kuin yrityksen sisäiset ja ulkoiset rahoituslähteet.

Nämä saapuvien varojen luokat koskevat melkein kaikkia organisaatioita. Ulkoista ja sisäistä rahoitusta käytetään eri suhteissa toiminnan laajuudesta riippuen. Joskus riittää melko pienten summien houkutteleminen sijoittajilta ja velkojilta, toisinaan leijonanosa yrityksen pääomasta on lainavaroja. Tässä artikkelissa kuvataan tärkeimmät ulkoiset ja sisäiset yritysrahoituksen lähteet. Lisäksi kerrotaan niiden ominaisuudet ja esimerkit sekä tuodaan esille edut ja haitat.

Mitä on ulkopuolinen ja kotimainen rahoitus?

Kotimainen rahoitus on nskaikki yrityksen kehittämiseen liittyvät kulut omavaraisesti (omilla tuloilla). Tällaisten tulojen lähteitä voivat olla:

- Rahoitus- ja taloudellisen toiminnan tuloksena saatu nettotulos.

- Poistosäästöt.

- Maksuvakuus.

- Varaa varoja.

- Tulevia kuluja varten varatut varat.

- Ennakkotulot.

Esimerkki sisäisestä rahoituksesta on voiton sijoittaminen lisälaitteiden hankintaan, uuden rakennuksen, työpajan tai muun rakennuksen rakentamiseen.

Ulkoinen rahoitus tarkoittaa yrityksen ulkopuolelta saatujen varojen käyttöä.

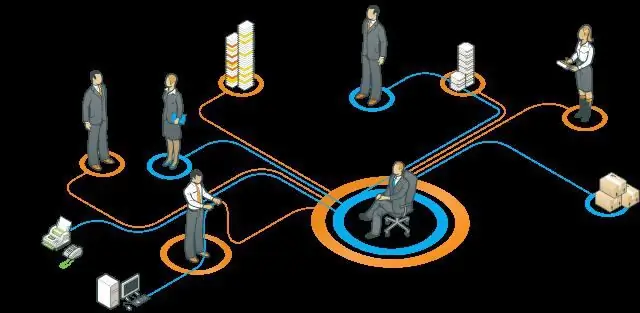

Niitä voivat tarjota perustajat, kansalaiset, v altio, rahoitus- ja luottolaitokset tai ei-rahoitusyhtiöt. Yrityksen menestyksekkään toiminnan, kehityksen ja kilpailukyvyn avain on sisäisten ja ulkoisten rahoituslähteiden oikea ja tehokas yhdistäminen. Omien ja lainattujen varojen suhde riippuu yrityksen toimialasta, koosta ja strategisista suunnitelmista.

Rahoitustyypit

Sisäiset ja ulkoiset rahoituslähteet luokitellaan tarkemmin kahteen pääryhmään jakamisen lisäksi.

Kotimaan:

- Nettovoitosta johtuen.

- Poistot.

- Vapaan omaisuuden myynti.

- Tuotkiinteistö vuokrattavana.

Ulkoinen:

- Sijoitusrahastot.

- Lainat (lainat, leasing, velkakirja).

Käytännössä käytetään useimmiten sekajärjestelmää: sekä ulkoista että sisäistä yritysrahoitusta.

Mitä on kotimainen rahoitus?

Nykyään yritykset itse harjoittavat voitonjakoa, jonka suuruus riippuu suoraan liiketoiminnan kannattavuudesta ja osinkopolitiikan tehokkuudesta.

Perustuen siihen, että johtajat ovat kiinnostuneita käytettävissään olevien varojen rationaalisimmasta käytöstä, he varmistavat, että tärkeimmät tekijät otetaan huomioon:

- Yrityksen jatkokehityssuunnitelmat on toteutettu.

- Omistajien, työntekijöiden, sijoittajien etuja huomioitiin.

Onnistuneen rahoituksen jaon ja yrityksen liiketoiminnan laajenemisen myötä lisärahoituksen tarve vähenee. Tämä osoittaa suhteen, joka on ominaista sisäisille ja ulkoisille rahoituslähteille.

Useimpien yritysten omistajien tavoitteena on vähentää kustannuksia ja lisätä voittoja riippumatta siitä, minkä tyyppisiä varoja käytetään.

Omien taloudellisten resurssien käytön positiivisia ja negatiivisia puolia

Ulkoiselle ja sisäiselle rahoitukselle sekä niiden tehokkuudelle on ominaista se, kuinka kätevää ja kannattavaa esimiesten on käyttäätämäntyyppisiä käteistä.

Sisäisen rahoituksen kiistaton etu on tietysti se, ettei ulkopuolisen pääoman hankinnan kustannuksia tarvitse maksaa. Erittäin tärkeää on myös omistajien kyky ylläpitää yrityksen määräysv altaa.

Kotimaan rahoituksen puutteista merkittävin on sen käytännön soveltamisen mahdottomuus. Esimerkkinä on uppoavien rahastojen maksukyvyttömyys. Ne ovat lähes kokonaan menettäneet merkityksensä useimpien kotimaisten yritysten (teollisuuden) poistoprosenttien kokonaislaskemisen vuoksi. Niiden summia ei voida käyttää uuden käyttöomaisuuden hankintaan. Edes nopeutetun poiston käyttöönotto ei pelasta tilannetta, sillä sitä ei voi soveltaa olemassa oleviin laitteisiin.

Mitä käsitteen "ulkoiset rahoituslähteet" alle kätketään?

Omien varojen puutteen vuoksi yritysjohtajat joutuvat turvautumaan laina- tai investointirahoitukseen.

Tämän lähestymistavan ilmeisten etujen lisäksi (kyky kasvattaa liiketoimintavolyymejä tai kehittää uusia markkina-alueita) on tarpeen palauttaa lainattuja varoja ja maksaa osinkoja sijoittajille.

Ulkomaisten sijoittajien etsimisestä tulee usein "pelastusköysi" monille yrityksille. Tällaisten investointien osuuden kasvaessa yritysten omistajien määräysv alta kuitenkin vähenee merkittävästi.

Luotto ja sen yksityiskohdat

Luotoista ulkoisen rahoituksen välineenä tulee yrityksen omistajien saatavilla oleva tie, jos sisäiset lähteet osoittautuvat maksukyvyttömiksi. Yrityksen budjetin ulkoisen rahoituksen tulee riittää lisäämään tuotannon määrää sekä palauttamaan kerätyt varat kertyneen koron ja osingon kera.

Laina on rahasumma, jonka lainanantaja antaa lainanottajalle ehdolla, että palautetaan myönnetyt rahat ja sovittu prosenttiosuus tämän palvelun käyttöoikeudesta.

Luottovarojen käytön erityispiirteet yrityksen rahoittamiseen

Lainan edut:

- Rahoitusluottomuodon erityispiirteenä on lainanottajan suhteellinen riippumattomuus hänelle myönnettyjen määrien soveltamisesta (lisäehtojen puuttuminen).

- Yrityksen omistaja hakee usein lainaa saadakseen tiettyä yritystä palvelevasta pankista, joten hakemuksen käsittely ja varojen myöntäminen on melko nopeaa.

Lainan saamisen haitat:

- Melko usein lainaa myönnetään yritykselle lyhyeksi ajaksi (enintään kolmeksi vuodeksi). Jos yrityksen strategiana on tuottaa pitkäaikaisia voittoja, paine luottovelvoitteisiin kasvaa liian suureksi.

- Yrityksen on saatava varoja luotollaanna haluttua summaa vastaava talletus.

- Joskus lainan ehtona on pankin vaatimus avata tili, mikä ei aina ole yritykselle hyödyllistä.

Sekä ulkoisia että sisäisiä yritysrahoituksen lähteitä tulee käyttää mahdollisimman järkevästi ja tarkoituksenmukaisesti, sillä siitä riippuu yrityksen kannattavuus ja houkuttelevuus sijoittajien silmissä.

Leasing: määritelmä, ehdot ja ominaisuudet

Leasing on joukko erilaisia yrittäjätekniikoita, joista on hyötyä vuokralleantajalle ja vuokralleottajalle, koska niiden avulla ensimmäinen laajentaa toiminnan rajoja ja toinen päivittää käyttöomaisuuden koostumusta.

Leasingsopimuksen ehdot ovat lainaamista liberaalimmat, koska niiden avulla yrittäjä voi luottaa maksulykkäyksiin ja toteuttaa mittavan hankkeen ilman suuria taloudellisia investointeja.

Leasing ei vaikuta omien ja lainattujen varojen saldoon, eli se ei riko yrityksen ulkoista/sisäistä rahoitusta kuvaavaa suhdetta. Tästä syystä siitä ei tule estettä lainan saamiselle.

Mielenkiintoista on, että ostettaessa laitteita leasingsopimuksen ehdoilla yrityksellä on oikeus olla kirjaamatta niitä taseeseen koko tositteen voimassaoloaikana. Siten johtajalla on mahdollisuus säästää veroissa, koska varat eivät kasva.

Johtopäätös

Ulkoinen rahoitus ja kotimainen rahoitusyrityksiin kuuluu omien tulojensa käyttäminen tai lainavarojen hankkiminen lainanantajilta, yhteistyökumppaneilta ja sijoittajilta.

Yrityksen menestyksekkään toiminnan kann alta on erittäin tärkeää säilyttää tämäntyyppisten rahoituksen optimaalinen suhde sekä resurssien järkevä ja perusteltu käyttö.

Suositeltava:

Johto. Organisaation sisäinen ja ulkoinen ympäristö: käsite, ominaisuudet ja esimerkit

Organisaation ulkoinen ja sisäinen ympäristö johtamisessa riippuu taloudellisten tekijöiden yhdistelmästä. Tämä on kilpailukyky, yrityksen kannattavuus, omaksutun strategian tunnusluvut ja edellytykset jatkokehittämiselle

Organisaation sisäinen ja ulkoinen ympäristö: suhteen määrittely

Kaiken liiketoimintakokonaisuuden toimintaan vaikuttaa organisaation sisäinen ja ulkoinen ympäristö, jonka avulla määritetään toimet sekä niiden toimintatavat pitkällä aikavälillä. Kaikki tämä riippuu suoraan tutkittavan kyvystä mukautua tiettyihin ympäristön odotuksiin ja erityisvaatimuksiin

Yrityksen sisäinen valvonta

Juuri koskaan ei ole kysymyksiä siitä, miten v altion virastot valvovat yrityksen toimintaa. Mutta siinä tapauksessa, että sisäisestä henkilöstöstä muodostetaan työryhmä, syntyy monia kysymyksiä ja suuttumia. Kuka on oikeassa? Ja onko sisäistä valvontaa tarkoituksenmukaista?

Pahvin ominaisuudet, ominaisuudet, luokittelu ja tyypit

Arjessa pahvi on kaikkialla ympärillämme. Useimmiten yhdistys kehittyy elintarvikkeiden, lelujen, kenkien jne. pakkauksissa. Mutta itse asiassa tätä materiaalia käytetään teollisuudessa, rakentamisessa, suunnittelussa, painatuksessa ja muilla aloilla. Harkitsemme yksityiskohtaisesti pahvityyppejä, sen ominaisuuksia ja käyttöaluetta

Polyeteeniputkien halkaisijat: ulkoinen, sisäinen, putkien käyttötarkoitus

Mitä polyeteeniputkien halkaisijat ovat, tiedät nyt. Näiden tuotteiden asentamista varten on kuitenkin tutustuttava telakoinnin ominaisuuksiin. Liitännät voivat olla tai eivät ole irrotettavia. Edellinen mahdollistaa järjestelmän purkamisen käytön aikana. Tällaisen liitoksen luomiseen käytetään teräslaippoja. Käytön aikana purkamista ei voi suorittaa, jos liitäntä on yksiosainen