2026 Kirjoittaja: Howard Calhoun | [email protected]. Viimeksi muokattu: 2025-01-24 13:16:14

Nykyään kirjanpitäjä voi käyttää useita työkaluja. Käytännössä ohjelmiston toiminnassa on kuitenkin toimintahäiriöitä, inhimillistä tekijää, erilaisia odottamattomia olosuhteita, jotka johtavat NDT:n vaatimusten rikkomiseen. Näin ollen lain vaatimusten noudattamatta jättäminen merkitsee seuraamusten soveltamista tekijöihin. Yksi niistä on sakko ilmoituksen myöhästymisestä.

Sääntelykehys

Artiklan 1 kohdassa. Verolain 119 §:ssä säädetään sakkoilmoituksen myöhästymisestä. Tätä rikkomusta pidetään yleisimpana. Seuraamuksena tutkittavalle määrätään rahasakko, joka on 5 % selvityksessä määritellystä maksamatta olevasta määrästä. Ilmoituksen myöhästymismaksu peritään jokaisesta täytetystä ilmoituksestatai alle kuukauden kuluttua sen toimittamiselle vahvistetusta päivämäärästä. Palautus ei voi olla yli 30% määritetystä määrästä, mutta vähintään tuhat ruplaa. Lisäksi vastuusta säädetään hallintorikoslain nojalla. Erityisesti art. 15.5 Virkamiehelle määrätään sakko ilmoituksen myöhästymisestä. Sen koko on 300-500 ruplaa.

Poikkeukset

On sanottava, että joka tapauksessa ei voida kohdistaa aiheeseen määräajan rikkomisesta seuraamuksia. Valvontaviranomainen (FTS) antoi siis omat selvityksensä ottaen huomioon korkeimman välimiesoikeuden täysistunnon päätöksessä nro 57 esitetyt selitykset. Erityisesti he sanovat, että jos raportointikauden asiakirjojen toimittamisen määräaikoja rikotaan, käytä Art. 119 NK on virheellinen. Joten esimerkiksi ensimmäisen, toisen ja kolmannen vuosineljänneksen tuloveroilmoitusten myöhästymisestä on mahdotonta määrätä sakkoa. Sitä ei myöskään veloiteta yksittäisiltä kuukausilta - 1. - 11. päivä. Lisäksi ennakkomaksujen kiinteistöveroilmoituksen myöhästymismaksua ei voida soveltaa.

Selitykset

Liittov altion veroviraston kirje nro SA-4-7/16692 toimii perustana seuraamusten määräämättä jättämiselle. Siinä todetaan erityisesti, että 1999/2004 14 artikla. Verolain 58 §:n 3 momentin mukaan verolaissa voidaan määrätä ennakkomaksujen suorittamisesta. Niiden vähennysvelvollisuus katsotaan täytetyksi samalla tavalla kuin veron määrän palautus. Ennakkojen vähennysmääräaikojen noudattamatta jättämistä ei voida pitää perusteena verolain rikkomisesta vastuuseen joutumiseen. Taide. 119 koskee, jos sellainen oliveroilmoitusten myöhästyminen. Rangaistus määrätään siis ilmoittamatta jättämisestä koko ajanjaksolle, ei sen yksittäisille osille. FTS selittää, että Art. 119 ei kata tekoja, jotka ovat johtaneet ennakkomaksujen selvitysten jättämisen määräajan myöhästymiseen, riippumatta siitä, miten nämä asiakirjat on nimetty verolain luvuissa.

St. 126 NK

Siinä määrätään seuraamus säännöstössä ja muissa säädöksissä säädettyjen asiakirjojen tai muiden tietojen myöhästymisestä, jos laissa ei ole merkkejä pykälässä tarkoitetuista rikkomuksista. Verolain 129.4 ja 119. Sakon suuruus on 200 ruplaa. jokaisesta toimittamattomasta asiakirjasta. Jos lomakkeen 2-NDFL:n todistusten toimittamisen määräaika ylitetään, Art. 126. Toisin sanoen jokaisesta paperista joudut myös maksamaan 200 ruplaa.

Tärkeä hetki

Jos ilmoitus toimitetaan ennenaikaisesti f. 3-NDFL:n mukaan, kun maksaja on yksityishenkilö, häneltä voidaan periä sakko Art. 119 NK. Samalla pienestäkin summasta, josta välittäjä on unohtanut pidättää pakollisen maksun budjettiin, voi tulla takaisinperintä. Tässä tapauksessa on täysin yhdentekevää, tiesikö maksaja itse siitä. Verotusasiamiehen on ilmoitettava ennakonpidätyksen mahdottomuudesta yksityishenkilölle ja tarkastukselle. Mutta kaikki eivät tee sitä. Lain 1 momentin 4 alakohdan mukaan Verolain 228 §:n mukaan kansalaisten, jotka saavat muita tuloja, joista ei ole pidätetty henkilökohtaista tuloveroa, on laskettava ja maksettava tällaisten kuittien määrän mukaisesti. Se, että maksajaei edes tiedä, että hänellä on sellainen velvollisuus, ei vapauta häntä vastuusta.

V altiovarainministeriön kirje

Siitä, että maksaja, joka ei edes tiennyt, että hänen on tehtävä joitakin vähennyksiä tuloistaan, voidaan joutua maksamaan sakkoa, todistaa v altiovarainministeriön selvitys. Erityisesti v altiovarainministeriö kirjoittaa, että § Verolain 226 (4 §) mukaan veroasiamies on velvollinen pidättämään lasketun veron määrän suoraan maksajien tuloista, kun ne tosiasiallisesti maksetaan. Saman pykälän 5 momentissa säädetään, että jos tämä on mahdotonta, tutkittava on velvollinen viimeistään kuukauden kuluessa sen ajanjakson päättymisestä, jolloin nämä olosuhteet ovat ilmenneet, ilmoittamaan asiasta kirjallisesti itse (alkaen) jonka tuloista vähennys tehdään) ja valvontaelimelle (FTS). Samalla velvollisuus laskea ja maksaa tulovero sekä antaa ilmoitus on maksajalla.

Vapautus rangaistuksesta

Jotta tulon saanut henkilö saatetaan vastuuseen, liittov altion veroviranomaisen on todistettava rikkomuksen tapahtuminen. Valvontaviranomaisen tulee selvittää, mitkä toimet/laiminlyönnit ovat johtaneet vaatimusten noudattamatta jättämiseen. Art. Verolain 109 §:ssä säädetään, että jos tutkittava ei ole syyllinen rikkomiseen, häntä ei voida saattaa vastuuseen. Art. Verolain 111 §:ssä säädetään olosuhteista, joissa Art. 109. Tämä tarkoittaa, että jos edustaja ei ole ilmoittanut maksajalle ennakonpidätyksen mahdottomuudesta, kysymysrangaistus päätetään hänen syyllisyytensä perusteella.

Poikkeukselliset olosuhteet

Maksaja voi rikkoa lain säännöksiä seuraavista syistä:

- Suurolosuhteet, luonnonkatastrofit ja muut hätätilanteet.

- Olla tilassa, jossa tutkittava ei voinut olla tietoinen käyttäytymisestään tai ohjata toimintaansa sairauden vuoksi.

- Kirjallisten selvitysten suorittaminen pakollisten maksujen laskentaan, maksamiseen tai muihin verolain säännösten soveltamiseen liittyviin tilanteisiin, jotka on annettu tutkittavalle henkilökohtaisesti (tai rajoittamattomaan henkilöpiiriin)) liittov altion veroviranomaisen tai muun toimiv altansa puitteissa v altuutetun elimen toimesta.

- Muut olosuhteet, jotka veroviranomainen tai tuomioistuin voi tunnustaa syyllisyyden poissulkeviksi.

Monet virkamiehet pitävät tätä luetteloa 4 kohdan olemassaolosta huolimatta tyhjentävänä. Tältä osin maksajat, jotka eivät toimittaneet ilmoitusta kohdan f. 3-NDFL, sakotetaan sillä perusteella, että lain tietämättömyys ei vapauta vastuusta. Tällaisissa tapauksissa asiantuntijat suosittelevat 2-NDFL-todistuksen pyytämistä palkan tai muun tulon maksaneelta yritykseltä. Asiakirjassa olevat tiedot osoittavat, onko vero pidätetty näistä kuiteista.

EUND

Yksittäisen ilmoituksen tekevät ne tahot, joidenverokauden aikana tileillä ei tapahtunut varoja. Tässä tapauksessa emme puhu vain tuloista, vaan myös kuluista. Jos raportoinnin jälkeen todetaan, että yritys on suorittanut liiketoimia, esimerkiksi toimittanut tuotteita, sen on toimitettava ajantasaiset asiakirjat.

Mutta valvontaelin ei joskus hyväksy tätä ilmoitusta, mikä edellyttää ensisijaisen tiedon esittämistä. Tällaisissa tilanteissa liittov altion veroviranomainen voi määrätä sakon arvonlisäveroilmoituksen myöhästymisestä. Kuten v altuutetut viranomaiset selittävät, EUD toimitetaan 2 momentin 2 kohdan mukaisesti. 80 NK. Jos yritys ei suorita liiketoimia, jotka johtavat pankkitileillä tai käteisellä liikkumiseen, sillä on oikeus tehdä yksinkertaistettu (yksi) veroilmoituksen sijaan. Jos verotuskohde löytyy siltä aj alta, jona ilmoitus on toimitettu, on maksajalla velvollisuus tehdä muutoksia asiakirjoihin ja toimittaa se pykälässä säädetyllä tavalla. 81. Jos tutkittava on tehnyt tämän, hänelle ei voida määrätä sakkoa arvonlisäveroilmoituksen myöhästymisestä. Tällainen raportointi katsotaan päivitetyksi.

Ajoitus

Yllä käsiteltiin erillistä tapausta, jolloin arvonlisäveroilmoituksen myöhästymismaksua ei voida periä. Vuonna 2015 sakkojen määrässä ei tapahtunut muutoksia. Laki kuitenkin asettaa aikarajat, joiden jälkeen määrä voi nousta. Eli esimerkiksi sakko arvonlisäveroilmoituksen myöhästymisestä vuonna 2015vuosi oli 5 % maksun laskennallisesta määrästä, mutta vähintään 1000 ruplaa. Tämä arvo määritettiin kokonaisuuksille, joilla on ollut enintään 180 päivää raportointipäivästä. Tämä ajanjakso on asetettu myös muille maksuille. Esimerkiksi sakko yksinkertaistetun verojärjestelmän ilmoituksen myöhästymisestä vuodelle 2014 oli myös 5 % laskennallisesta määrästä, mutta vähintään 1000 ruplaa. Jos maksaja ei toimita asiakirjoja yli 180 päivään, prosenttiosuus nousee merkittävästi. Tämä määräys koskee myös jokaista laskennallista maksua. Esimerkiksi liikenneveroilmoituksen myöhästymismaksu on 30 % vähennyksen määrästä. Myös tässä sanktio ei saa olla alle tuhat ruplaa.

Voidaanko seuraamuksia keventää?

Laissa säädetään tapauksista, joissa maksaja voi alentaa sakon määrää. Ne on perustettu Art. 114 NK. Esimerkiksi maaveroilmoituksen myöhästymisestä on määrätty sakko. Liittov altion veropalvelu soittaa yleensä maksajalle ilmoituksella. Tarkastuksessa tutkittava tutustuu tarkastusasiakirjaan allekirjoitusta vastaan. Kun maksaja on allekirjoittanut tämän asiakirjan, hänellä on kaksi viikkoa aikaa hakea laskennallisen summan alennusta.

Lihentävät seikat

Alv-ilmoitusten myöhästymisen sakkoa voidaan vähentää vuonna 2013, samoin kuin vuonna 2016, vähintään puoleen. Osassa 1 Art. 112 seuraavat ehdot ovat voimassa:

- Vaikeat perhe- tai henkilökohtaiset olosuhteet.

- Rikkomuksen tekeminen pakkokeinon vaikutuksen alaisena tai palvelun, aineellisen tai muun riippuvuuden uhalla.

- Vaikea taloudellinen tilannemaksaja, joka on vastuussa.

- Muut olosuhteet, jotka liittov altion veroviranomainen tai tuomioistuin tunnustaa lieventäviksi.

Mitkä ovat viimeiset tekijät? Esimerkiksi yleisimmät olosuhteet, jotka vähentävät seuraamusta UTII 2014 -ilmoituksen myöhästymisestä, olivat:

- Välitön ensimmäinen verolain rikkomus.

- Kohteella on huollettavia. Heihin kuuluvat alaikäisten lisäksi alle 23-vuotiaat, jos he opiskelevat päätoimisesti.

Mitä enemmän olosuhteita ilmoitetaan, sitä todennäköisemmin sakon määrä pienenee yli puoleen. Esimerkiksi käytännössä on monia tapauksia, joissa sakkoa alennettiin 4-kertaisesti.

Muut toimenpiteet

Rahanpalautuksen lisäksi veropalvelu voi jäädyttää tutkittavan pankkitilit. Tämän mahdollisuuden tarjoaa liittov altion veroviranomainen 12 artiklan mukaisesti. 76 NK. Pykälän 3 momentissa säädetään tarkastuksen oikeudesta keskeyttää maksajan pankissa olevien tilien toiminta, jos ilmoitusta ei ole annettu 10 päivän kuluttua laissa säädetystä päivämäärästä. Tässä on sanottava, että kaikki veloitustapahtumat on estetty tilillä. Eli voit tallettaa varoja.

Samaan aikaan lainsäädännössä asetetaan etusijalle varojen periminen velallisesta. Veroviranomaisen määräämä sakko on kolmannessa järjestyksessä. Päätös eston peruuttamisesta on tehtävä viimeistään 1 päivän kuluessa ilmoituksen jättämisestä.

Kiistanalaiset ongelmat

Taiteen uudessa painoksessa. Verolain 119 §:ssä säädetään, että ilmoituksen viivästyssakko lasketaan sen veron määrän perusteella, jota ei ole maksettu laissa säädetyssä ajassa. Tämä säännös puuttui edellisestä artiklasta, mikä aiheutti kiistaa. Ei ollut täysin selvää, missä vaiheessa seuraamukset olisi määrättävä - päivänä, jolloin määräaika päättyy vai kun varsinainen raporttien toimittaminen. Jos vero on maksettu kokonaisuudessaan, mutta ilmoitusta ei toimitettu, sakko on 1000 ruplaa. Jos osa summasta vähennettiin, seuraamuksen määrä määräytyy tosiasiallisesti maksetun ja laskennallisen pakollisen maksun erotuksen perusteella.

Johtopäätös

Verolainsäädäntö asettaa selkeästi määräajat ilmoituksen tekemiselle. Tällainen tiukka sääntely johtuu siitä, että yksityisten ja oikeushenkilöiden pakolliset maksut muodostavat merkittävän osan budjettituloista. Näin ollen v altio pyrkii varmistamaan kuittien oikea-aikaisuuden asianmukaisen valvonnan. Kuten artikkelista voidaan nähdä, rikkomukset voivat johtua erilaisista olosuhteista. Laki tietysti tarjoaa maksajille tiettyjä mahdollisuuksia keventää seuraamuksia. Lisäksi verolaissa säädetään valvontaelimille useita vastuita. Mutta kuten käytäntö osoittaa, olosuhteita ei usein oteta huomioon. Tältä osin on parempi tehdä kaikki ajoissa: kuinka maksaa verot ja raportoida niistä. Tässä tapauksessa menettelyä ja ongelmia ei synny.

Suositeltava:

Tuloveron palautus: syyt, ilmoituksen täyttö ja tarvittavat asiakirjat

Tietysti tuloveron perusprosentti on entiseen tapaan kolmetoista prosenttia, ja tämän määrän mukaan laskelma tehdään henkilötuloveroa maksamalla. Mutta on useita tapauksia, joissa maksajat voivat palauttaa osan tai kokonaan siirretyn summan palkasta, jos heillä on täysi syy vähentää

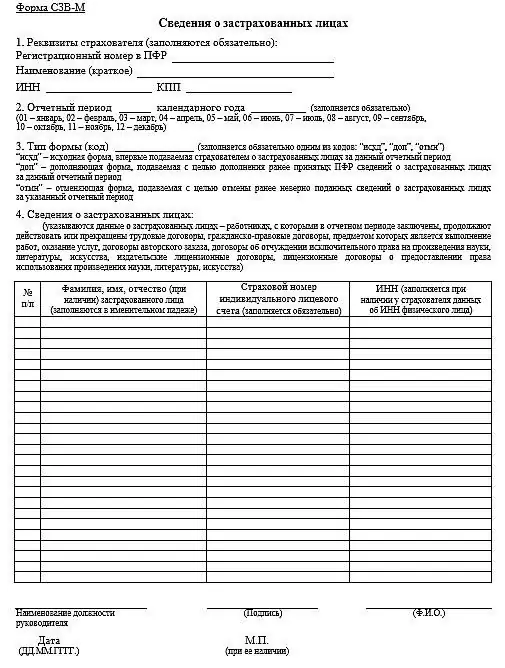

Raportti SZV-M-lomakkeella: kuinka täyttää, kuka on velvollinen luovuttamaan, sakko myöhästymisestä

Artikkelissa kuvataan, kuinka SZV-M täytetään, mitä tietoja tähän asiakirjaan syötetään, ja myös milloin ja missä muodossa raportti toimitetaan PF-osastolle. Ilmoitetaan työnantajien tärkeimmät virheet sekä se, mikä sakko havaituista rikkomuksista maksetaan

Alv-ilmoituksen selventäminen: näytteiden täyttö, määräajat

Jos ilmoitetun veron ilmoitus on jo tehty ja laskuvirhe havaittiin myöhemmin, sitä ei voi korjata itse asiakirjassa. Sinun on toimitettava lisäksi määritelty arvonlisäveroilmoitus (UD)

Mikä on rangaistus? Rangaistus: määritelmä, tyypit, ominaisuudet ja karttumismenettely

Sopimusvelvoitteiden rikkomisesta Venäjän lainsäädännössä säädetään erityisistä seuraamuksista. Tällainen rangaistuksen käsite toimii säätelijänä veromaksujen, palvelujen ja monien muiden velvoitteiden siirtämisen määräaikojen noudattamisessa

Kuinka täytät ALV-ilmoituksen? Laske ALV. ALV-ilmoituksen täyttäminen

täytäntöönpanoa. Siksi sinun on osattava täyttää ALV-ilmoitus. Mikä on ALV? Jos kerrot maallikolle yksinkertaisin sanoin, mitä arvonlisävero on, se näyttää suunnilleen tältä: tämä on verotyyppi, jonka valmistaja maksaa v altiolle siitä, että se on luonut (tai myynyt jonkun muun luomaa) tuotteen josta hän sitten tuottaa voittoa, joka ylittää sen tuotantokustannukset.