2026 Kirjoittaja: Howard Calhoun | [email protected]. Viimeksi muokattu: 2025-01-24 13:16:14

Aroon-indikaattorin kehitti vuonna 1995 ekonomisti, tekninen analyytikko ja kirjojen kirjoittaja Tushar Chand, joka loi myös Chande Momentum- ja Qstick-oskillaattorit. Sanskritin kielestä "arun" on käännetty "aamunkoitoksi", mikä osoittaa hänen uskovansa tämän työkalun kykyyn ennustaa trendin suunta.

Päiväkaupassa tämän indikaattorin käyttöön perustuvat strategiat ovat parhaita. Niiden avulla voit tehdä voittoa mahdollisimman nopeasti. Tämä on yksi harvoista teknisistä analyysityökaluista, jotka voivat auttaa sinua saavuttamaan jatkuvaa menestystä sekä trendikaupassa että vastus- ja tukilinjoissa.

Kuinka Aroon-ilmaisin toimii

Kokeneet kauppiaat tuntevat tilanteen, kun omaisuuden hinta liikkuu impulsiivisesti pysyen selkeästi määritellyllä vaihteluvälillä. Se nousee tai laskee vain lyhyen ajan koko kaupankäyntiistunnon aikana.

Tämän instrumentin laskentakaava valitaan siten, että se ennustaa hetken, jolloin omaisuuden arvo poistuu vaihtelutilasta rajoitetulla alueella, jolloin pelaajat voivat avata pitkän tai lyhyen positioiden. Se voi myös ilmoittaa, milloin hinta pysähtyy ja alkaa konsolidoitua.

Trendillä käyvää kauppaa mieluummin käyvät kauppiaat voivat käyttää Aroonia kaupankäynnin aloittamiseen aikaisin ja poistumiseen aikaisin, kun trendi on alkamassa. On mielenkiintoista huomata, että tämän teknisen analyysityökalun strategioita voidaan käyttää myös kaupankäynnissä tuki- ja vastustasoilla, koska niiden avulla voit luoda murtosignaaleja.

Kuvaus

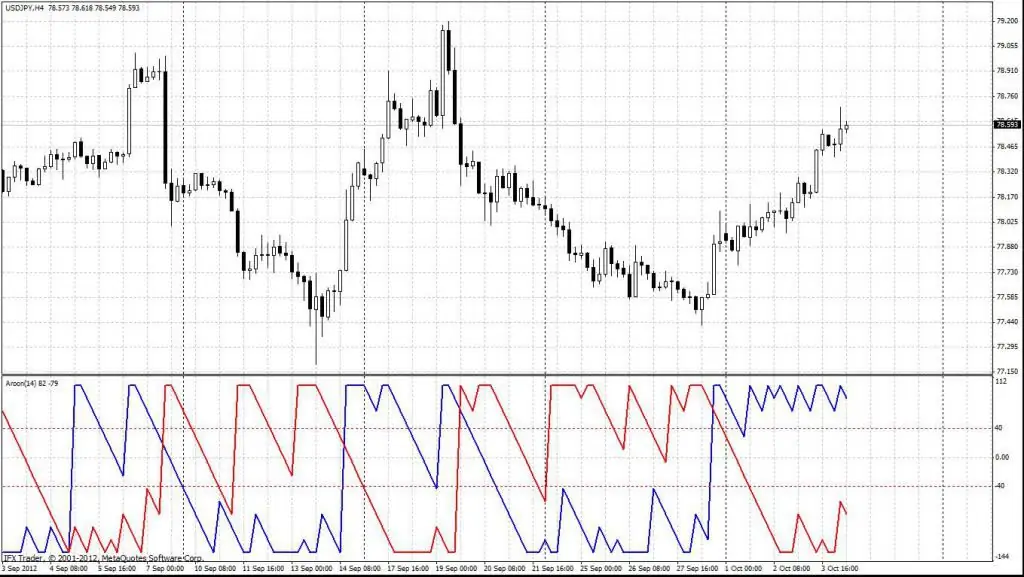

Aroon-indikaattori perustuu kahteen kaavioon, jotka sijaitsevat yleensä hintakaavion ylä- ja alaosassa.

Ylemmän Aroon Up -rivin laskentakaava on: [(jaksojen määrä) - (jaksojen lukumäärä hintahuipun jälkeen)] / (jaksojen lukumäärä)] x 100.

Aroon Down -indikaattori lasketaan samalla tavalla: [(jaksojen määrä) - (jaksojen lukumäärä alhaisen hinnan jälkeen)] / (jaksojen määrä)] x 100.

Vaikka elinkeinonharjoittaja voi valita minkä tahansa ajanjakson tämän indikaattorin laskemiseen, useimmat pelaajat käyttävät vakiona numeroa 25. Asiantuntijat suosittelevat tämän strategian käyttöä, koska sen avulla voit "synkronoida" muiden markkinaosapuolten kanssa.

Tulkinta

Kuten näet, ilmaisin värähtelee maksimiarvon 100 % jaminimiarvo 0 %. Periaatteessa voit analysoida Aruna-linjojen välistä suhdetta ja tulkita hintaliikkeen seuraavasti:

- kun markkinatrendit muuttuvat nousevasta laskevaksi ja päinvastoin, Aroon ylös ja alas risteävät ja käännetään;

- jos trendi muuttuu nopeasti, indikaattori näyttää äärimmäisiä tasoja;

- markkinoiden konsolidoituessa Aruna-linjat ovat yhdensuuntaisia toistensa kanssa.

Trendin suunnan määrittäminen

Osoitinviivojen keskinäinen sijainti helpottaa hinnanliikkeen suunnan määrittämistä. Jos Aroon Up ylittää Aroon Downin alha alta ylöspäin, muodostuu signaali siitä, että markkinat ovat aloittamassa nousevan käänteen. Kääntäen, jos Aroon Down ylittää Aroon Up ylhäältä alas, voit luottavaisesti puhua mahdollisesta laskuliikkeestä.

Et kuitenkaan saa tehdä osto- tai myyntitilausta jokaisessa uudessa ristissä, koska tämä osoittaa muutosta olemassa olevassa trendissä. Sen sijaan, ennen kuin avaat uuden position Aroonin suosittelemaan suuntaan, sinun on odotettava, kunnes hinta rikkoo vaihteluvälin tai trendiviivat.

Tulkinta äärimmäisillä viitteillä

Kuten useimmat oskillaattorit, Aroon-indikaattorin lukemat voidaan tulkita sen perusteella, missä sen viivat sijaitsevat kaaviossa verrattuna sen edustamien vastaavien tasojen arvoon.

Katsottavat tärkeimmät kaavioarvot ovat 80 ja 20 prosenttia. Jos sinun tarvitsee tietääJos hinta nousee, riittää odottamaan, kunnes Aroon Up -linja siirtyy 80 % tason yläpuolelle. Ja jos Aroon Down putoaa alle 20:n, tämä vahvistaa nousutrendin. Tällaisessa tilanteessa sinun tulee tehdä ostotoimeksianto kaupankäyntijärjestelmän sääntöjen mukaisesti.

Päinvastoin, jos joudut menemään lyhyeksi, kun hinta rikkoo tukitason, Aroon-indikaattoria voidaan käyttää vahvistamaan laskumomentti. Tätä varten Aroon Down -kaavion on oltava alle 20 % ja Aroon Up päinvastoin yli 80 %.

Jos jokin kaavioista kuitenkin saavuttaa 100 % tason, sinun tulee aina seurata markkinoita ja yrittää suojata voittoasi siirtämällä pysäkkisi lähemmäs hintaa. Tämä johtuu siitä, että 100 %:n kaavio osoittaa, että trendin kehittyminen kestää liian kauan, ja se voi olla yliostettu tai ylimyyty ja kääntyminen tapahtuu hyvin pian. Tämän strategian avulla voit käyttää Aroon-ilmaisinta binäärioptioille.

Vahvalla liikkeellä älä jätä markkinoita kokonaisuutena, koska mikä tahansa pieni hinnankorjaus tarjoaa itse asiassa uuden mahdollisuuden nostaa asemaa.

Esimerkiksi jos Aroon Up -viiva koskettaa 100 %:n tasoa ja laskee sitten 90 %:iin, mutta on edelleen Aroon Down -tason yläpuolella, tämä tarkoittaa paluuta ja voit nostaa pitkää asemaasi sen sijaan, että poistuisit siitä. Samoin laskusuhdanteen aikana sinun tulee tehdä päinvastoin ja yrittää lisätä lyhyttä asemaasi.

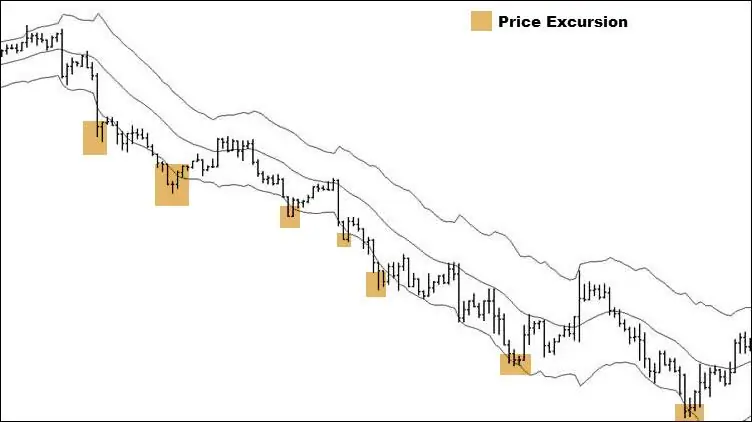

Rankkaisten viivojen tulkinta

Mielenkiintoinen näkökohta sovelluksessaAroon-indikaattori päiväkaupassa on mahdollisuus käyttää sitä markkinoilla, joilla on rajoitettu hintaluokka. Kun omaisuuserän arvo konsolidoituu tiukoissa rajoissa, Aroon Up- ja Aroon Down -kaaviot ovat rinnakkain toistensa kanssa. Konsolidaatiojaksoja esiintyy alle 50 %:n tasoilla, kun lasku- tai nouseva trendi ei ole riittävän vahva. Tämä pätee erityisesti silloin, kun ilmaisimen molemmat rivit liikkuvat alas samanaikaisesti.

Aroon-indikaattori voi auttaa tunnistamaan hintojen konsolidointivyöhykkeitä ja hyödyntämään tätä kaupankäyntistrategiaa vastus- ja tukilinjakauppiaille, jotka nauttivat lyhentämisestä vaihteluvälin huipulla ja pitkästä tukilinjalla.

Jos Aroon ylös ja alas -kaaviot ovat rinnakkain, se tarkoittaa, että murto on tapahtumassa.

Sinun tulee aina kiinnittää erityistä huomiota hintaliikkeiden vaihteluvälin ylä- ja alaosaan, kun Aroon-kaaviot ovat rinnakkain, koska se voi rikkoa vastusviivan ja syöksyä mihin tahansa suuntaan. Siksi sinun tulee olla erittäin varovainen.

Aroon Oscillator

Aroon-indikaattorin lisäksi monet tekniset analyysipaketit tarjoavat myös samannimisen lisälaitteen - oskillaattorin. Sen arvo lasketaan vähentämällä Aroon Down -arvo Aroon Up -arvosta. Esimerkiksi, jos Aroon Up tietyllä hetkellä on 100% ja Aroon Down=25%, niin Aroon-oskillaattori on 100% - 25%=75%. Jos Aroon Up on 25% ja Aroon Down=100%, niin oskillaattorimerkkion -75 %.

Oskillaattori sijoitetaan usein Aruna-pääkaavion alle erillisenä histogrammina, jotta näet nykyisen trendin voimakkuuden.

Jos oskillaattorin arvo on positiivinen, hinta tekee uusia huippuja useammin kuin uusia alhaisia. Toisa alta negatiivinen taso osoittaa negatiivisten trendien vallitsevan. Koska oskillaattori on joko positiivinen tai negatiivinen suurimman osan ajasta, tämä helpottaa tulkintaa. Esimerkiksi taso yli +50 % tarkoittaa voimakasta nousua ja alle -50 % tarkoittaa vahvaa laskevaa trendiä.

Aroon ja ADX

Kokeneet kauppiaat huomaavat helposti, että Arun käyttäytyy ADX Medium Directional -indeksin tavoin. On kuitenkin ymmärrettävä, että niiden välillä on keskeisiä eroja.

Jos analysoit niiden kaavoja, huomaat, että Aroon-indikaattori käyttää vain yhtä tärkeää parametria - aikaa. Ylä- ja alarivit edustavat prosenttiosuutta tilikauden alun ja korkeiden ja alhaisten hintojen saavuttamisen välisestä ajasta. Tämä tarkoittaa, että Aruna-kaaviot voivat osoittaa trendin voimakkuuden ja suunnan.

Toisa alta ADX ei pysty mittaamaan liikkeen suuntaa. Tätä varten tarvitset sen komponentteja, kuten negatiivisen ja positiivisen suunnan indikaattorit -DI ja +DI.

Lisäksi ADX käyttää monimutkaisempaa kaavaa ja ATR Average True Range -indeksiä "tasoittaakseen" kaavion, jossa on sisäänrakennettu viive. Aroon Oscillator reagoi nopeamminADX:n hintatoiminnan muutos, koska kaavassa ei ole tasoitus- tai painotustekijöitä.

Lopuksi

Aroon-indikaattori on loistava työkalu, joka jokaisen kauppiaan arsenaalissa pitäisi olla. Se on visuaalinen esitys markkinoiden liikkeestä, jota voidaan helposti tulkita tehdä päätöksiä hinnan suunnan ja vauhdin mukaan. Voit myös lisätä merkittävästi kannattavan kaupan mahdollisuuksia, jos rakennat Arunan ympärille kaupankäyntitekniikan yhdessä breakout-strategian tai muun hinnan liikkeeseen perustuvan strategian kanssa. Indikaattori on erittäin hyvä ennustamaan sekä trendejä että konsolidointijaksoja, ja se tuottaa myös signaaleja yhdessä muiden teknisten analyysityökalujen kanssa.

Suositeltava:

Riskien hallinta kaupankäynnissä: laskentasäännöt, miten

Kaupankäynnin aihe on ajankohtainen kaikille osakemarkkinoista kiinnostuneille lukijoille. Asiantuntijat ovat hyvin tietoisia ammattimaisen riskienhallinnan tarpeesta tehdessään rahoitustapahtumia. Kaikki aloittelijat eivät kuitenkaan ole tietoisia tästä. Jos et noudata kaupankäynnin riskienhallinnan sääntöjä, menetät kaupankäyntitilisi tai osan siitä lyhyeksi ajaksi

Kynttilämallit kaupankäynnissä: kuvaus, ominaisuudet ja suositukset

Päätitkö opiskella teknistä analyysiä tai käydä kauppaa "Forexillä"? Tämä artikkeli kertoo sinulle, mitä kynttiläkuviot ovat, mihin ne ovat, mitä ne ovat ja mistä aloittaa

ATR-indikaattori: kuvaus ja käyttö Forexissä

Mikä on ATR-indikaattori ja miten sitä käytetään Forex-markkinoilla. Kuinka ymmärtää sen signaaleja, mitä voidaan nähdä sen avulla

Tasainen - mikä se on? Määritelmä, ominaisuudet ja sovellus kaupankäynnissä

Moille kauppiaille kaupankäynti rahoitusmarkkinoilla ei ole lisätulo, vaan päätulo. Keinottelijat ja sijoittajat käyttävät monenlaisia kaupankäyntityökaluja tehdäkseen voittoa liiketoimista. Kaupankäynnin opiskelun aikana kaikki aloittelijat suorittavat peruskurssin rahoitusmarkkinoiden peruslaeista ja kiinnittävät erityistä huomiota sen ennustamiseen. Mikä on asunto ja kuinka käydä kauppaa sillä, lukija oppii tästä artikkelista

Keltner Channel: indikaattorin kuvaus, kuinka käyttää

Keltner-kanavalla on suuri kysyntä kokeneiden kauppiaiden keskuudessa. Ulkonäöltään tämä indikaattori on hyvin samanlainen kuin muut analyysityökalut. Mikä on indikaattorin ominaisuus? Kuinka käyttää sitä oikein kaupankäynnissä ja mitä sinun tulee tietää sitä määritettäessä?