2026 Kirjoittaja: Howard Calhoun | [email protected]. Viimeksi muokattu: 2025-01-24 13:15:51

Kukaan ei huolehdi eläkkeestä paremmin kuin ihminen itse. Usein sosiaaliturva ei edes anna selviytyä kuukaudesta kuukauteen. Siksi on välttämätöntä ajatella tulevaisuutta nyt, mikä ei ole niin yksinkertaista. Monet ihmiset kysyvät, kuinka säästää eläkettä varten itse.

Miksi minun pitäisi tehdä se itse?

Summat, jotka jokainen maksaa kuukausittain sosiaaliturvaan palkastaan, eivät itse asiassa ole vakuutusmaksuja. Tämä on suuri vero, jolla rahoitetaan nykyisten eläkeläisten eläkkeet. Mikään sosiaaliturvapalkoista vähennettävä varoista ei siten käy tietyn henkilön tulevaan eläkkeeseen.

Todennäköisesti kaikki tietävät, että osa hänen rahoistaan menee Venäjän federaation eläkerahastoon, jonka varat siirretään nykyään pääasiassa budjetin ulkopuolisiin rahastoihin. Joidenkin mielestä poliitikot pitävät silmällä rahastoihin kertyneitä jäljellä olevia säästöjä, joten voit odottaa, että henkilö ei saa penniäkään maksuosuuksistaan.

Yksityisyrityksissä työskenteleviä ihmisiä on yhä vähemmän, joten vähemmän ihmisiä maksaa sosiaaliturvamaksuja. Tämä suuntaus johtaa siihen, että klassinen rahoituspyramidi, jota kutsutaan eläkemaksuiksi, romahtaa ennemmin tai myöhemmin. Tämä tapahtuu, kun poliitikot vihdoin julistavat sen maksukyvyttömäksi. Ei tietenkään näytä siltä, että presidentti tulee ulos ja sanoisi, että PF on konkurssissa. Ei, ei ja EI. Hän tulee ulos ja sanoo, että tänään reilu eläke kaikille on 1000 ruplaa (paitsi poliitikoille, virkamiehille ja muille vaikutusv altaisille ryhmille).

Samalla kun poliitikot yrittävät pidentää eläketurvan tuskaa ottamalla käyttöön innovaatioita ja nostamalla veroja, mukaan lukien sosiaaliturvamaksuja, keinotekoisen Venäjän federaation keskipalkkojen sorron ja piiloinflaation avulla. Näistä syistä on tärkeää kysyä, kuinka säästää itse eläkkeelle.

Paljonko sinun täytyy säästää saadaksesi kunnollisen eläkkeen?

Oman säästäminen ei ole ollenkaan helppo tehtävä. Suurin osa ihmisistä ei osaa säästää, ja jopa ne, jotka tietävät, voivat säästää liian vähän. Säästäminen korkeista veroista, ansioihin nähden suhteettomista hinnoista huolimatta, on vaikeaa. Hintojen nousu ei ole yllättävää - verotus on edelleen korkea, esimerkiksi verot bensiinilitr alta ovat yli 53 % (alv, polttoainelisät, valmistevero). Muiden tuotteiden ja palveluiden os alta tilanne on hieman parempi.

Ennen kuin säästät eläkettä varten Venäjällä, sinun tulee päättää, kuinka paljon sinun tulee säännöllisesti säästääpalkka.

Jos laitat syrjään 10 % palkastasi ja säästät rahaa pankkitalletuksilla ja säästötileillä, tämä kuva tulee esiin. Säästöt ovat 2,5 % vuodessa 35 elinvuodelta tässä järjestelmässä. Inflaatio on tänä aikana 2 %.

Kuten kaavio osoittaa, eläkkeelle jäätyään 65-vuotiaana tällainen henkilö elää 5 kertaa köyhemmin kuin hän halusi. Tämä tarkoittaa, että hän tulee elämään totaalisessa köyhyydessä, koska saatu määrä tuskin riittää hänelle syötäväksi. Eläkkeelläsi haluamallasi tavalla sinun tulee säästää 50-55 %, mikä on epärealistista nykyisellä verotuksella.

Ainoa pelastus sellaiselle on työskennellä vanhuuteen asti, vähintään 2-3 päivää viikossa, jossa on etunsa. Tieteelliset tutkimukset osoittavat, että ihmiset, jotka työskentelevät eläkeiän saavuttamisen jälkeen, eivät sairastu dementiaan ja Alzheimerin tautiin, ja heidän mielenterveynsä on tilastollisesti parempi, koska seurustelee muiden ihmisten kanssa.

Kekseliäs venäläinen keksii aina jotain. Hän voisi esimerkiksi muuttaa lopulta Ranskaan tai Saksaan, missä sosiaalietuudet ovat 3-4 kertaa suuremmat kuin Venäjällä.

Ymmärtääksesi, kuinka paljon sinun täytyy säästää eläkettä varten, harkitse toisen ihmisen esimerkkiä, jolla on täysin erilainen asenne elämään ja työhön. Hän säästää 10 % palkastaan eläkkeelle siirtymistä varten.

Hänen isovanhempansa elivät pitkään, jopa 80-90-vuotiaita, ja hän ennustaa elävänsä 95 vuotta, varsinkin jos heistä huolehditaanitseäsi ja panostaa terveyteen. Kyseessä on kunnianhimoinen ja ahkera henkilö, joten on turvallista olettaa, että hänen palkkansa nousee 3 % vuodessa, vaikka tämä onkin hyvin optimistinen oletus. Hän huolehtii säästöistään - hän käyttää aina parhaita pankkitalletuksia ja sijoittaa osan varoistaan. Voidaan olettaa, että hän pystyy lisäämään säästöjään 3 % vuodessa. Talouskauden inflaatio on 2 prosenttia. Vanhuudessaan hän voi myydä asuntonsa. Sen sijaan hän ostaa 35 % pinta-al altaan pienemmän asunnon.

Voit elää hyvin eläkkeellä haluamallaan tavalla, hänen täytyy säästää 35 % palkastaan koko elämänsä ajan. Hän on menossa naimisiin ja ajattelee lasta, joka on hänelle suuri henkinen ja taloudellinen tuki eläkkeellä. Sellaisen henkilön, kuten saatat kuvitella, olisi mukavaa elää eläkkeellä ja varsinkin olla huoletta. Hänen luonteensa osoittaa, että hänellä on mahdollisuus menestyä urallaan ja siten enemmän ansioita kuin tällä hetkellä. Hän kysyy itseltään ajoissa, kuinka säästää eläkettä varten.

Miten lykätä

Ensinnäkin sinun on huuhdeltava kasvosi kylmällä vedellä ja vastattava itsellesi, millä tasolla haluat elää eläkkeellä. Sitten sinun pitäisi laskea kuinka paljon pääomaa sinulla on oltava aikuisiässä, jotta voit elää mukavasti eläkkeellä. Viimeinen elementti on laskelma, kuinka paljon sinun tulee jatkuvasti säästää saadaksesi riittävän summan.

Säännöllisesti ja turvallisesti

Niiden, jotka ihmettelevät, kuinka paljon rahaa säästää eläkkeelle, kannattaa aloittaa säästäminen säännöllisesti ja turvallisesti parhaiden avullapankkitalletukset ja säästötilit. Jos ihminen ei ole yritteliäs, sijoitukset ovat hänelle riski alttiimpia. On optimaalista, että ne eivät ylitä 20 % kertyneestä pääomasta. Tässä tapauksessa kestää 25 vuotta elää tässä tilassa.

Luo arvokasta omaisuutta

Jos on yrittäjä, paras tapa jäädä eläkkeelle on rakentaa arvokasta omaisuutta, kuten yritys, joka voidaan osittain kotiuttaa tai saada passiivista tuloa eläkkeellä osingoista ollessaan hallituksessa.

Jos ihmisellä on suuri lahjakkuus ja intohimo, esimerkiksi hän laulaa ja säveltää hyvin, voit turvata passiivisen tulon. Tämä on täydellinen vastaus kysymykseen, kuinka säästää eläkettä varten. Passiiviset tulot voivat olla patentteja tai löytöjesi kertamyyntiä.

Älä koskaan sijoita sellaiseen, jota et ymmärrä

Varoihin sijoittamista kannattaa välttää, ellei ole selvää, miten riskit ja mistä tuotto riippuu. Tietenkin monien tiedetään sijoittavan teoreettisesti riski alttiisiin omaisuuseriin, kuten yhdysv altalaisiin tai saksalaisiin osakkeisiin. Amerikkalaiset innovatiiviset yritykset tekevät suuria voittoja ympäri maailmaa tulevina vuosikymmeninä, joten kannattaa tarttua niiden arvon kasvun vauhtiin.

Maksa vähän veroja

Jos on mahdollista maksaa laillisesti vähemmän veroja, on välttämätöntä tehdä kaikki mahdollinen sen eteen. Poliitikoiden ja virkamiesten rahoja ei koskaan palauteta. He eivät mene tietyn henkilön eläkkeelle, vaan nykyisille eläkeläisille.

Älä pelkää riskejä nuorena

Jos henkilö on nuori, kunnianhimoinen ja mielettömän ahkera, älä pelkää riskejä. Suurin osa korkeatuloisista ihmisistä on älykkäitä ja yritteliäitä. Saatat jopa pystyä rakentamaan oman yrityksen ja tuottamaan konkreettisia tuloja. Ehkä urheiluura on jotain, jossa ihminen saavuttaa suuren menestyksen. Tämä on toinen vastaus kysymykseen, kuinka säästää eläkettä varten.

Työ niin kauan kuin mahdollista

Työtä on tehtävä vanhuuteen asti, ei välttämättä kokopäiväisesti. Työ estää dementian kehittymisen, mikä on tieteellisesti todistettu. Eläkkeelle jääminen 60-65-vuotiaana on aivoitsemurha.

Pidä vartalostasi huolta

Niiden, jotka ajattelevat, kuinka paljon rahaa he tarvitsevat säästääkseen eläkkeelle, tulisi miettiä tätä asiaa. Suuret määrät voivat tulevaisuudessa poistaa terveysongelmia. Pidä huolta itsestäsi syömällä terveellisesti ja treenaamalla säännöllisesti. Perheen perustaminen on parasta, sillä se on suuri tuki vanhuudessa.

Millainen pitäisi olla hyvä eläkesuunnitelma?

Eläkesäästämisen turvallisuus asetetaan etusijalle. Muutaman vuoden säästäminen on erittäin pitkä aika, jonka aikana voi tapahtua paljon hyvää ja huonoa paitsi yksittäisen ihmisen elämässä myös rahoitusmarkkinoiden tilanteessa, mikä varmasti vaikuttaa taloustilanteeseen. henkilön valitsema laitos. Ja niiden, jotka ihmettelivät, kuinka monta pistettä kerätä eläkkeelle siirtymistä varten, sinun tulee pitää tämä seikka mielessä.

Tästä syystä sisäänsuunnitelma vaatii joustavuutta. Ensinnäkin sen pitäisi koskea talletusten sijoittamista. Asiantuntijat suosittelevat vähintään 10 % nettotuloistasi säästämistä. Säästöjen määrä muuttuu säästökauden aikana. Eläkkeelle säästämistä miettivien tilille saamia summia on voitava muuttaa vapaasti. Kannattaa varautua etukäteen tilanteeseen, jossa ei ole mahdollista säästää tarvittavaa summaa.

Toiseksi suunnitelmassa on otettava huomioon rahoitusmarkkinoiden erittäin epävakaa tilanne. On kausia, jolloin ihminen saavuttaa tuloksia osakemarkkinoilla, ja muina aikoina korkeimmat tuotot ovat riittämättömiä. Myös eläkkeelle jäävä aika muuttuu. Se vaikuttaa myös säästämiseen. Tämä tekijä tulee ottaa huomioon myös eläkejärjestelyssä.

Parhaat säästämiskäytännöt

Mikä pitäisi olla ihanteellinen tapa säästää rahaa? Pankkitalletusten tuotto ylittää harvoin inflaatiovauhdin, ja suunnitelman tuottoa vaaditaan keskipalkkojen kasvun tasolla, joka on muutaman prosentin inflaatiota korkeampi. Mahdollisuus saada tällainen tuotto pankkitalletukselle on erittäin pieni.

Yleensä sopimus tehdään pankin kanssa mieliv altaisesti valituista summista, mutta pankki tarjoaa mahdollisimman vähän joustavuutta sopimuksen tekemisessä. Se on joko kiinteäkorkoinen sopimus, josta on enemmän hyötyä, jos inflaatio laskee, tai vaihtuvakorkoinen sopimus, joka sopii paremmin nousevaan inflaatioskenaarioon.

Talletussopimuson tehty määräajaksi. Jos sopimus rikotaan etuajassa, henkilö menettää kiinnostuksensa. Jos säästät rahaa pankkitalletuksiin joka kuukausi, se ei ole kovin kätevä eläkesäästämismuoto.

Seuraava vastaus kysymykseen, kuinka paljon eläkkeelle säästöä kannattaa harkita avoimien sijoitusrahastojen käytön kann alta. Nämä ovat erillisiä yrityksiä, joiden osallisilla ei ole konkurssiriskiä, mutta henkilöllä on tiettyjä sijoitusluonteisia riskejä.

Pitkän aikavälin osakerahastojen tuotot voivat ylittää palkkojen kasvun.

Noin 8 % venäläisistä sijoittaa kiinteistömarkkinoille. Huolimatta siitä, että rakennushankkeita pidetään erittäin turvallisena investointialana, riskit liittyvät tässä ensisijaisesti kehittäjään. Ihminen voi pelätä, että rakennuttaja ei täytä sopimusta ja sijoittaja ostaa esimerkiksi kiinnitetyn kiinteistön. Kiinteistösijoitusten pitkän aikavälin tuotto voi olla korkea, jopa yli palkkojen kasvuvauhdin. Kohdeliittimissä on suhteellisen laaja valikoima. Myyntiaika voi kestää useita kuukausia. Kiinteistöjen erittäin korkeiden kustannusten vuoksi tämäntyyppinen järjestely sopii vain henkilöille, joilla on jo tarpeeksi suuri pääoma eläkkeen rahoittamiseksi.

Yllä oleva analyysi suosituimmista säästämismuodoista osoittaa selvästi, että sijoitusrahasto olisi paras muoto.

Yksityisen eläkejärjestelymme ehtojen tulisi olla tällaisiajärjestettiin tuloksen jatkuvaksi seurannaksi, ja oli myös mahdollisuus kieltäytyä tappiottoman yrityksen palveluista, jos kävi ilmi, että yrityksen laatima suunnitelma ei täytä odotuksia.

Hyvin erilaiset tilanteet ovat mahdollisia elämässä, on olemassa suuren talouskriisin riski. Yksityistä eläkejärjestelmää tulee myös arvioida, miten selviytyä vaikeista elämän hetkistä. Tällaisessa tilanteessa henkilön ei pitäisi maksaa kuluja sille rahoituslaitokselle, jolle hän uskoi rahat.

Kuinka saat selville

Perinteisten rahansäästötapojen epäluotettavuudesta huolimatta monet ihmiset ihmettelevät, kuinka kerätä pisteitä eläkkeelle siirtymistä varten. Rahoitettu osa muodostuu sillä hetkellä, kun henkilö saa SNILSin. 6 % siirtyy aina venäläisen palkasta PF-tilille. Samalla hän voi siirtää osan siitä henkilökohtaiselle tililleen. Säästöt kertyvät tilille ja alkavat maksaa eläkkeenä. Niiden, jotka ihmettelevät, kuinka saada selville, kuinka paljon eläkkeitä on kertynyt, kannattaa ottaa yhteyttä Eläkekassaan. Uuden järjestelmän mukaan henkilö kerää pisteitä eläkkeelle jäämiseen. Ja jos hän mietti, kuinka saada selville kertynyt eläke, hän voi kääntyä PFR:n verkkosivuilla. Voit nostaa rahaa tältä tililtä vasta, kun olet saavuttanut tietyn iän. Ja niiden, jotka kysyvät, kuinka kertynyt eläke nostetaan, pitäisi tietää tämä. Kertyneitä summia ei ole mahdollista nostaa etuajassa. Ja tämä koskee sekä julkisia että yksityisiä eläkerahastoja aivan yhtä paljon.

Tavallinen lähestymistapa on kerätä suuria summia erääntymistä varteniässä ja ostaa sitten eläke vakuutusyhtiöstä. Esimerkiksi, jos henkilö omistaa talonsa, voit myydä sen. Puolet menee uusiin asuntoihin, ja toinen osa - eläkkeelle. Kiinteistön vuokraus on mahdollista. Seuraava vaihtoehto on sijoittaa vähitellen eläkkeen muodostamiseksi tulevaisuudessa.

Suositeltava:

Miten perustaa yritys ilman rahaa: ideoita, menetelmiä ja vinkkejä

Joten, haluat aloittaa yrityksen Venäjällä tyhjästä ilman rahaa, mutta sinulla ei ole aavistustakaan mitä tehdä. Tässä ei ole mitään väärää, koska jokainen aloitteleva yrittäjä joutuu samanlaiseen tilanteeseen. Ensinnäkin sinun on päätettävä markkinarako, jossa työskentelet. Aloituspääoman kanssa tässä ei ole erityisiä ongelmia, koska se avaa monia teitä, mutta ilman taloudellisia resursseja kaikki on paljon monimutkaisempaa

Kuinka myydä valokuvia verkossa - tehokkaita menetelmiä, suosituksia ja arvosteluja

Jokainen korkealaatuista digitaalikameraa käyttävä ei tiedä, että ottamiasi kuvia ei voi vain ihailla, vaan myös ansaita niillä rahaa. Ensin sinun on selvitettävä, kuinka myydä valokuvia aloittelijalle Internetissä. Kun olet tutkinut vivahteita, voit aloittaa työskentelyn

Miten ansaita rahaa musiikilla: menetelmiä, strategiaa, ideoita aloittelijoille

Oletko aloitteleva muusikko tai freelance-työntekijä, joka haluaa alkaa ansaita rahaa työlläsi? Tässä tapauksessa sinun on julistettava itsesi mahdollisimman äänekkäästi. Eri sivustot, jotka mainostavat ja tarjoavat myyntiä eri sivustoilla, auttavat sinua tässä. Mielenkiintoista? Sitten suosittelemme, että aloitat artikkelin lukemisen

Voiko eläkkeen rahastoivan osan nostaa ennen eläkkeelle siirtymistä vai heti eläkkeelle siirtymisen jälkeen?

Mikä on nykyinen eläkejärjestelmä ja onko mahdollista saada säästöt etuajassa - kysymyksiä jokaisen eläkeikää lähestyvän kansalaisen eturintamassa. Viime aikoina v altiosta riippumattomien rahastojen syntymisen yhteydessä on herännyt entistä enemmän kysymyksiä. Katsotaan, onko mahdollista nostaa rahastoitu osa eläkkeestä etuajassa? Mitä kansalaiset voivat odottaa tänään?

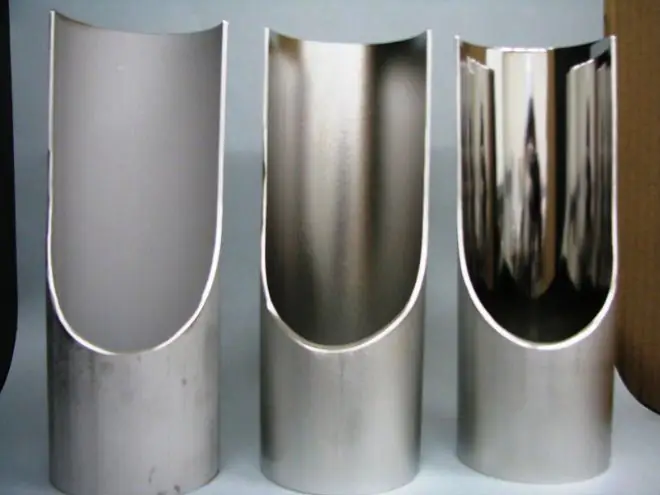

Ruostumattoman teräksen käsittely: suosittuja tekniikoita, menetelmiä ja suosituksia

Nykyään ihmiset käyttävät monia materiaaleja. Yksi yleisimmistä on ruostumaton teräs. Materiaalille on ominaista korkea suorituskyky, ja siksi siitä on tullut niin suosittu. Lisäksi ruostumattoman teräksen käsittely auttaa myös pitämään metallin kunnossa