2026 Kirjoittaja: Howard Calhoun | [email protected]. Viimeksi muokattu: 2025-01-24 13:15:51

Lapsen syntymä ei ole vain iloinen tapahtuma, vaan siihen liittyy yleensä paperityötä. Esimerkiksi rekisteröitäessä lasten asiakirjoja ja etuja. Työssäkäyvät kansalaiset ovat oikeutettuja verovähennykseen lapsen syntyessä. Mutta kaikki eivät osaa järjestää sitä. Onneksi tehtävän hoitaminen ei ole vaikeaa. Riittää, kun ymmärrät hyvin nykyisen lainsäädännön.

Kuvaus

Vuoden 2019 syntymäveron hyvitystä kutsutaan tavalliseksi lapsiveron hyvitykseksi. Mutta mikä se on?

Tämän vähennyksen avulla kansalainen voi alentaa veropohjaa palkasta perittävää tuloveroa laskeessaan. Totta, kiinteällä summalla. Se riippuu suoraan siitä, kuinka monta lasta henkilöllä on.

Kenellä on mahdollisuus

Verovähennyksen lapsen syntyessä voivat tehdä alaikäisen lailliset edustajat. Yleensä he voivat pyytää:

- äiti ja isä;

- alaikäisen yksinhuoltaja;

- huoltajat;

- ottovanhemmat.

Samaan aikaan, jos molemmat vanhemmat työskentelevät perheessä, toinen heistä voi saada korotetun verovähennyksen. Tätä varten toisen puolison on luopuva vastaavasta oikeudesta aviomiehen/vaimon hyväksi.

Perusehdot

Kuinka saada verovähennys lapsen syntymästä? Asia on niin, että oikeus siihen syntyy alaikäisen ilmestymisen jälkeen perheeseen. Ja se katoaa, kun lapsi täyttää 18 vuotta. Joskus - 16 tai 23 vuotta. Mutta jokainen vanhempi ei voi hakea sellaista. Sinun on varmistettava, että laissa asetettuja ehtoja noudatetaan.

Esimerkiksi vain Venäjän kansalaisuuden omaava kansalainen voi tehdä verovähennyksen. Tukikelpoisella henkilöllä on oltava virallinen työsuhde ja tuloverotettava tulo.

Verovähennys lapsen syntymän yhteydessä myönnetään työssäkäyville kansalaisille, jotka saavat enintään kolmesataaviisikymmentätuhatta ruplaa palkan muodossa vuodessa. Muuten et voi luottaa siihen. Vastaavia mahdollisuuksia ei yksinkertaisesti tarjota.

On syytä kiinnittää huomiota siihen, että jos toisella vanhemmista ei ole vähäistä virkatyötä, toinen heistä ei ole oikeutettu korotettuun vähennykseen.

Yhdelle

Ensimmäisen lapsen syntymän verovähennys herättää vanhemmille monia kysymyksiä. Esimerkiksi kuinka paljon voit saada yhdessä tai toisessa tapauksessa.

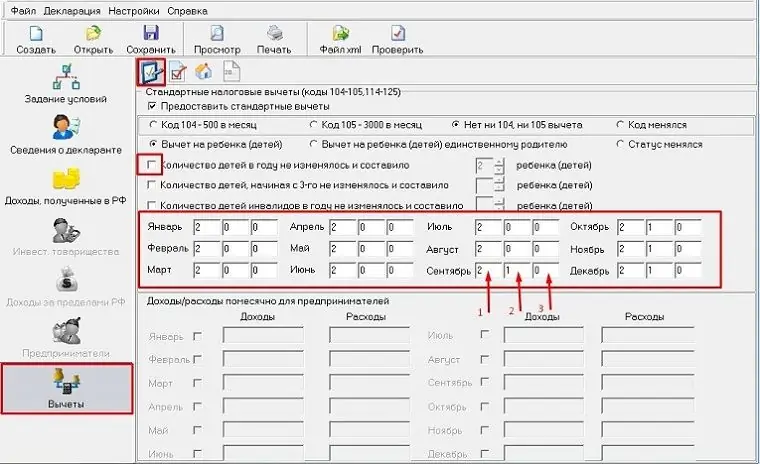

Kuten jo mainittiin, Venäjällä lasten verovähennysten suuruus riippuu alaikäisten määrästä. Yhdestä vauvasta vähennetään 1 400 ruplaa. Onko mahdollista luottaa suureen summaan? Ei, mutta poikkeuksiakin on. Esimerkiksi jos lapsi on vammainen. Siitä lisää myöhemmin.

Kahdelle

Mutta entä jos perheessä on kaksi lasta? Ei ole väliä ovatko he samasta avioliitosta vai eri - pääasia, että alaikäiset "rekisteröidään" asiakirjojen mukaan jollekin vanhemmalle tai adoptiovanhemmalle.

Normaali verovähennys lapsen syntymästä on 1 400 ruplaa. Sama koskee perheen toista alaikäistä. Eli henkilö voi saada yhteensä 2800 ruplan vähennyksen.

Kolme tai enemmän

Kaikissa perheissä ei ole vain yhtä tai kahta lasta. On myös mahdollista, että kansalaiset synnyttävät monia lapsia - kolme tai enemmän. Ja tällaisilla yhteiskunnan soluilla katsotaan yleensä olevan monia lapsia. Myös v altio tukee heitä. Tällaiset yhteiskunnan solut voivat luottaa veroluonteisiin vähennyksiin.

Kolmannen ja sitä seuraavien lasten läsnäolosta työskentelevälle henkilölle tarjotaan kolmen tuhannen ruplan "palautus". Vastaava määrä myönnetään kolmannelle, neljännelle ja sitä seuraaville adoptoiduille tai syntyneille lapsille. Joten jos perheessä on 3 lasta, kansalainen voi saada 1 400 + 1 400 + 3 000=5 800 ruplaa tavallisen vähennyksen muodossa.

Jos on vammainen

Verovähennys syntymähetkelläharkitsimme toista lasta. On myös mahdollista, että lapsia syntyy tai tulee vammaisia. Tällaisissa olosuhteissa Venäjän federaation perheet yrittävät tukea erityisiä etuja. Ja veroalalla myös. Esimerkiksi vanhemmilla on tässä tapauksessa oikeus korotettuun vähennykseen.

Se on vain 12 000 ruplaa. Tämän verran maksetaan yksi vammaisen lapsen laillinen edustaja hänen täysi-ikäisyyteen asti. Poikkeuksena on, jos lapsi opiskelee "pisteessä". Tällöin vanhempi voi luottaa vähennykseen, kunnes vammainen täyttää 24 vuotta tai valmistuu. Paljonko perhe saa? Tässä tapauksessa lopullinen vähennys on 1 400 (tai 3 000) + 12 000 ruplaa. Tästä seuraa, että myös lapsen syntymän "vuoro" otetaan huomioon.

Optiovanhemmille

Verovähennys lapsen syntymän yhteydessä, kuten jo mainittiin, ei kuulu vain luonnollisille vanhemmille, vaan myös adoptiovanhemmille. Terveiden alaikäisten os alta sen määrä vahvistetaan edellä mainittujen periaatteiden mukaisesti. Poikkeuksena on, jos lapsi on vammainen.

Kyse on, että adoptiovanhemmat saavat kuvatussa tilanteessa pienemmän vähennyksen. Heillä on laillinen oikeus kuuden tuhannen ruplan summaan. Ei enempää ei vähempää. Tarkemmin sanottuna, kuten edellisessä tapauksessa, terveen lapsen perusvähennys otetaan huomioon, ja lisäksi tulee "lisämaksu" vammaisuudesta.

Pyydä paikkoja

Verovähennys lapsen syntymän yhteydessä on käsiteltävä asianmukaisesti. Ja kaikki eivät tiedä kuinka selviytyä tästä tehtävästä. Itse asiassa se ei ole niinniin vaike alta kuin se aluksi kuulostaakin.

Vähennys ehdotetaan tehtäväksi:

- monitoimikeskus;

- yhden luukun palvelu;

- Alueellinen veropalvelu;

- työnantaja.

Viimeinen vaihtoehto on yleisin. Liittov altion veroviranomainen ja muut v altuutetut elimet hakevat vähennyksiä, jos työnantaja ei ole myöntänyt sitä, tai perii liikaa maksettuja veroja.

Ohjeet pyynnöstä

Kuinka voin hakea verovähennystä synnytyksen jälkeen? Selviytyäksesi tästä tehtävästä sinun on valmistauduttava. Ja yleensä, jos otat yhteyttä työnantajaan, sinun on kohdattava vähemmän paperityötä. Mutta yleensä toiminnot ovat samanlaisia molemmissa tapauksissa.

Joten, jotta voit hakea normaalia verovähennystä lapsesta, sinun on:

- Selvitä, mitä sertifikaatteja sinun tulee laatia, ja yhdistä ne sitten yhteen.

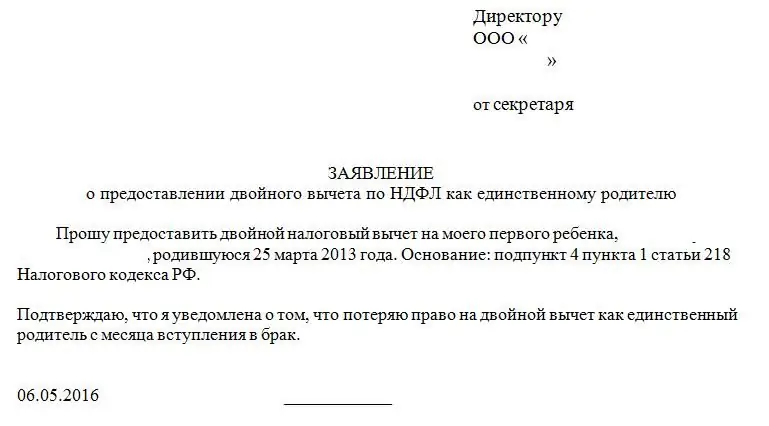

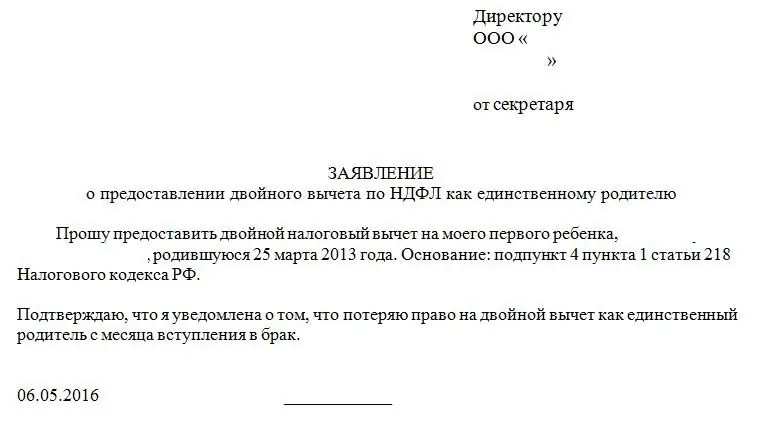

- Täytä verovähennyshakemus. Voit ottaa vakiintuneen lomakkeen MFC:ssä, liittov altion verohallinnon verkkosivustolla tai suoraan veroviranomaisilta.

- Hae v altuutetulle elimelle lausunnolla.

- Odota hetki. Jos puhumme hakemisesta liittov altion verovirastoon - noin puolitoista-kaksi kuukautta, jos hakemus on jätetty työnantajalle - ennen ensimmäistä palkkaa.

Jos kansalainen teki kaiken oikein, hän saa verovähennyksen lapsen syntyessä. Tai pikemminkin vakiovähennys määrätyissä koossa oleville lapsille. Muussa tapauksessa henkilölle on ilmoitettava epäämisestäpalvelu.

Tärkeää: liikaa maksettua veroa palautettaessa rahat siirretään hakijalle hakemuksessa mainitulle tilille. Muussa tapauksessa tuloveron laskentaperuste alenee.

Avainasiakirjat

Kiinnostaako lapsen syntymän verovähennys? V altuutetut elimet eivät hyväksy hakemusta ilman asiakirjoja. Siksi on kiinnitettävä erityistä huomiota normaalin verovähennyksen vaatimiin todistuksiin.

Meidän tapauksessamme on pakollista valmistella:

- vakiintuneen muodon lausunto;

- veroilmoitus;

- alaikäisten lasten syntymä- tai adoptiotodistus;

- leimattu vihkitodistus (jos sellainen on);

- henkilökortti.

Tämän pitäisi riittää, jos kansalainen hakee vähennystä työnantaj altaan. Kaikki viittaukset tulee toimittaa alkuperäisinä. Voit myös tehdä niistä kopioita ja vahvistaa ne sitten notaarin.

Muut viittaukset

Ja mitä muuta voi olla hyödyllistä tehtävän toteuttamisessa? Jotta ei erehtyisi, on parempi selventää vastaava luettelo liittov altion veropalvelun tai päällikön kanssa. He varmasti kertovat sinulle, mitä sinun tulee ottaa mukaasi tiettyä tapausta varten. Aiemmin ilmoitettujen asiakirjojen lisäksi mahdollinen hakija saattaa käytännössä tarvita lisätietoja.

Niiden joukossa ovat:

- kopio puolison passista, jossa vähennys on evätty (asiakirjaan on suositeltavaa merkitä kenen hyväksihenkilö);

- alaikäisten vammaisuustodistukset;

- lausunnot hakijan palkasta.

Käytäntö osoittaa, ettei valmistelussa ole mitään vaikeaa tai käsittämätöntä. Jos toinen vanhemmista on kuollut, puolison on liitettävä mukaan kuolintodistus tai kuolinilmoitus. Asianomaisella henkilöllä olisi tällöin oikeus korotettuun vähennykseen, mutta vain siihen asti, kunnes hän menee uudelleen naimisiin.

Voivatko he kieltäytyä

Se, kuinka saada verovähennys lapsen syntymästä, on nyt selvä. Voidaanko kansalaiselta evätä hakemus?

Kyllä, mutta tämä ei ole kaukana yleisimmästä tapauksesta. Käytännössä sitä kuitenkin joskus tapahtuu. Veroluonteisen vähennyksen myöntämisestä kieltäytyminen on perusteltava.

Tämä tilanne tapahtuu yleensä, kun:

- kaikkia tarvittavia asiakirjoja ei toimitettu viranomaisille;

- käytetyt viittaukset ovat virheellisiä;

- hakijalla ei ole virallisia tuloja;

- lapset ovat vapautuneet tai tulleet täysi-ikäisiksi;

- kansalaisen vuositulot ylittävät enimmäisomavastuun.

Jos vammainen lapsi opiskelee, on lisäksi suositeltavaa valmistautua myös:

- sopimus koulutuspalveluista;

- opiskelijatodistus.

Tässä tapauksessa työnantaja voi pääsääntöisesti yksinkertaisesti kieltäytyä vähentämästä työntekijää ilmoittamalla syyt suullisesti. Ja veroviranomaisten on annettava kieltäytyminen kirjallisesti.

Johtopäätös

Lapsen perusverovähennyksen voivat nyt tehdä kaikki. Tarkemmin sanottuna kansalaiset tietävät milloin ja miten toimia tehtävän saavuttamiseksi.

Todellisuudessa kaikki ei ole niin vaikeaa kuin miltä aluksi näyttää. Jos tiedät miten edetä, voit tehdä melko nopeasti minkä tahansa verotyyppisen vähennyksen. Eikä vain alaikäisten syntymän tai adoption yhteydessä.

On suositeltavaa tehdä vähennys heti lasten asiakirjojen esittämisen jälkeen. Näin saat suurimman mahdollisen hyödyn laillisesti. Henkilökohtaisen tuloveron alennus, vaikkakin vähäinen, ei ole tarpeeton lapsiperheille.

Suositeltava:

Kuka voi saada verovähennyksen: kuka on oikeutettu, asiakirjat vastaanotettava

Artikkelissa kerrotaan, kuka voi saada verovähennyksen, sekä millaisia palautuksia on olemassa. Asiakirjat, jotka on valmisteltava kaikenlaisen tämän edun saamiseksi, annetaan. Kuvaa vaikeuksia, joita syntyy vähennyksen tekemisessä

Velkoja – kuka on velkaa tai kuka on velkaa? yksityiset lainanantajat. Kuka on lainanantaja selkeällä kielellä?

Kuinka ymmärtää, kuka on lainanantaja yksityishenkilön kanssa tehdyssä lainasopimuksessa? Mitkä ovat velkojan oikeudet ja velvollisuudet? Mitä tapahtuu yksityishenkilön konkurssin jälkeen? Mitä tapahtuu velkoja-pankille, jos hän itse menee konkurssiin? Kuinka valita yksityinen lainanantaja? Peruskäsitteet ja tilanteiden analyysi luotonantajan aseman muuttuessa

Kuka on oikeutettu korvaukseen talletuksista vuonna 1991?

Talletuskorvaukset jatkuvat vielä tänään. Jokaiselle tallettajalle, joka menetti kaikki säästönsä vuonna 1991, v altio sitoutuu korvaamaan tappiot. Tätä varten on kehitetty erityinen järjestelmä, sinun tarvitsee vain ottaa yhteyttä Sberbankiin

Lapsen saattaminen kouluun ja koulusta. Kuinka valita lastenhoitaja lapsen mukana?

Ihmiselämä on aina korvaamatonta. Varsinkin lapsen elämä. Kun lapsi on lähellä, vanhemmat ovat rauhallisia. Mutta pieni mies kasvaa, tulee itsenäisemmäksi. Hänen itsenäisyytensä myötä ahdistus hänestä lisääntyy. Äidillä ja isällä ei ole tarpeeksi aikaa olla lapsen mukana kouluun ja takaisin, he tekevät töitä. Tällaisessa tilanteessa kannattaa harkita lastenhoitajaa

Kuka on oikeutettu liikenneveroetuihin?

Liikenneveroedut ovat alueviranomaisten myöntämiä. Artikkelissa kerrotaan, kuinka hemmottelua annetaan oikein, sekä mitä apua paikallishallinto tarjoaa eri väestöryhmille